기업경제학 실습: 제7회

오늘의 일정

- 데이터 결합

- 차이의 차이 분석(Difference-in-Difference: DID)

- DID를 이용한 분석 예시:

동족기업 CEO 승계 이벤트로 인해 동족기업은 비동족기업에 비해 상대적으로 높은 성과를 창출할 수 있는가?

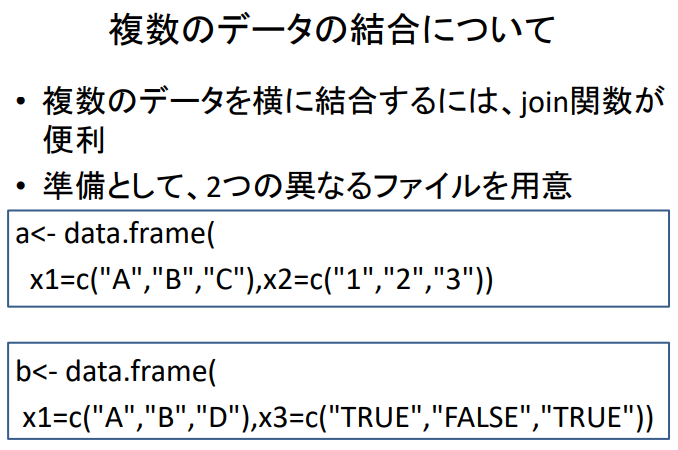

여러 데이터 결합에 대하여

- 여러 데이터를 가로로 결합하려면 join 함수가 편리합니다.

- 준비로 두 개의 서로 다른 파일을 준비합니다.

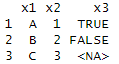

a <- data.frame (

x1 = c ( "A" , "B" , "C" ) , x2 = c ( "1" , "2" , "3" ) )

b <- data.frame (

x1 = c ( "A" , "B" , "D" ) , x3 = c ( "TRUE" , "FALSE" , "TRUE" ) )

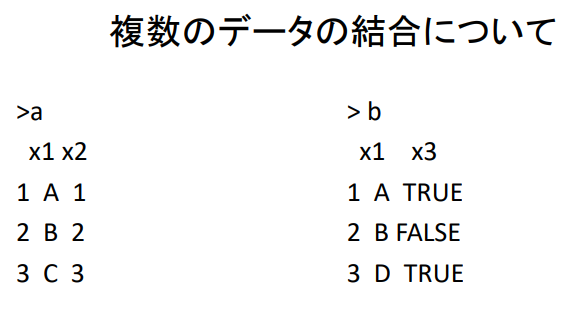

여러 데이터 결합에 대하여

| >a | x1 | x2 | >b | x1 | x3 | |

| 1 | A | 1 | 1 | A | TRUE | |

| 2 | B | 2 | 2 | B | FALSE | |

| 3 | C | 3 | 3 | D | TRUE |

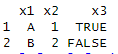

여러 데이터 결합에 대하여

- a와 b의 공통된 부분만 매칭하여 연결한다.

inner <- inner_join ( a , b , by = "x1" )

by = "변수명" 으로 여러 개의 데이터 일치시키기

| x1 | x2 | x3 | |

| 1 | A | 1 | TRUE |

| 2 | B | 2 | FALSE |

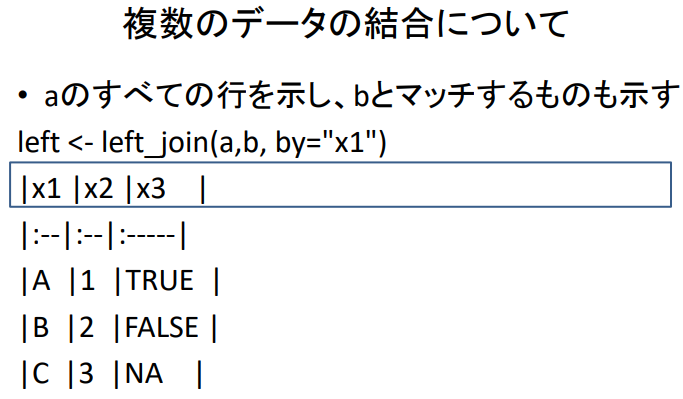

여러 데이터 결합에 대하여

a의 모든 행을 표시하고, b와 일치하는 행도 표시한다.

left <- left_join ( a , b , by="x1" )

| x1 | x2 | x3 | |

| 1 | A | 1 | TRUE |

| 2 | B | 2 | FALSE |

| 3 | C | 3 | <NA> |

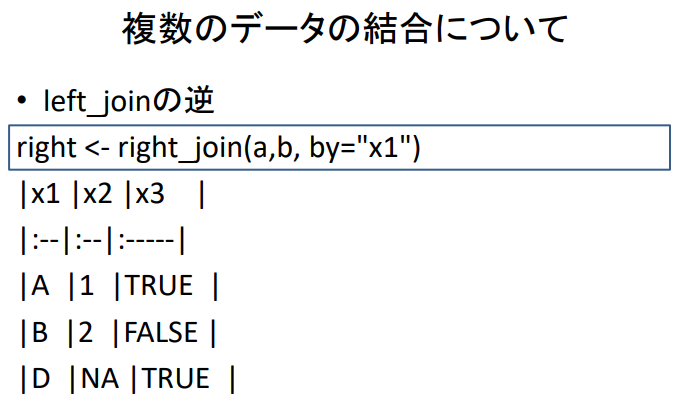

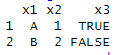

여러 데이터 결합에 대하여

- left_join의 역

right <- right_join ( a , b , by = "x1" )

| x1 | x2 | x3 | |

| 1 | A | 1 | TRUE |

| 2 | B | 2 | FALSE |

| 3 | D | <NA> | TRUE |

여러 데이터 결합에 대하여

- a와 b의 모든 행을 표시한다.

full <- full_join ( a , b , by = "x1" )

| x1 | x2 | x3 | |

| 1 | A | 1 | TRUE |

| 2 | B | 2 | FALSE |

| 3 | C | 3 | <NA> |

| 4 | D | <NA> | TRUE |

여러 데이터 결합에 대하여

- join 함수는 tidyverse package가 전제

- tidyverse를 사용하지 않는 경우 inner_join과 동일한 결과를 얻으려면

merge_file <- merge ( a , b, by = "x1" )

| x1 | x2 | x3 | |

| 1 | A | 1 | TRUE |

| 2 | B | 2 | FALSE |

여러 데이터 결합에 대하여

- 3사의 panel 데이터를 사용한 예시

roa <- read.csv ( " testroa.csv " )

- Panel 데이터를 위해 다음 패키지를 사용합니다.

library ( plm )

- Panel 데이터임을 선언

roa.p <- pdata.frame ( roa , index = c ( " ID " , " year " ) )

여러 데이터 결합에 대하여

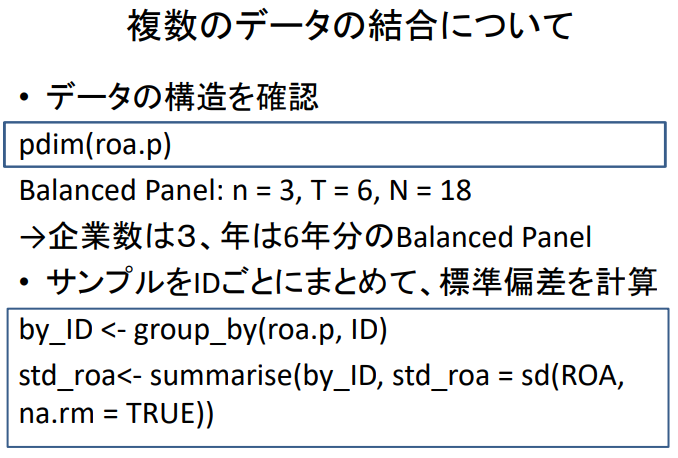

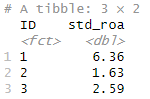

- 데이터 구조 확인

pdim ( roa.p )

Balanced Panel : n = 3 , T = 6 , N = 18

→ 기업 수(n)는 3, 연도(T)는 6년 분량의 Balanced Panel

- 샘플을 ID별로 묶어 표준편차 계산

by_ID <- group_by ( roa.p , ID )

std_roa <- summarise ( by_ID , std_roa = sd ( ROA , na.rm = TRUE ) )

여러 데이터 결합에 대하여

- 데이터 확인

std_roa

여러 데이터 결합에 대하여

- 원본 데이터 파일에 표준편차 연결

roa2 <- inner_join ( roa.p , std_roa , by = "ID" )

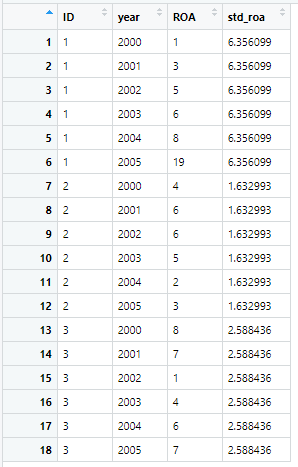

DID or Difference-in-Difference

- DID(차이의 차이 분석)은 경제 환경이나 정책 등의 변화의 영향을 이해하기 위한 방법으로

'유사실험(quasi-experimental)'이라고 불리는 방법이다. - 경제 환경이나 정책의 변화를 '외생적' 변화로 간주하고, 그 전후로 분석 대상이 어떻게 변화했는지 검증하는 방법

문제 예시

- 문 : 파산비용의 하락은 부채비용에 어떤 영향을 미치는가?

- 이상적인 또는 불가능한 분석 방법 (=first best)

- 특정 기업군에 대해 파산비용을 낮춘다.

- 부채비율을 계산한다.

- 시계바늘을 되돌리고 동일한 기업에 대해 파산비용을 변화시키지 않고 부채비율을 계산한다.

- 두 결과를 비교한다.

- 여기서 '반사실(counterfactual)은 시계 바늘을 되돌리고 난 후의 현실

문제 예시

- 질문: 파산비용의 감소는 부채비용에 어떤 영향을 미치는가?

- 바람직하지만 역시 실행 불가능한 분석 방법(=second best)

- 한 기업군 중에서 무작위로 일부 기업만을 추출하여 그 기업군에만 파산비용을 변화시킨다.

- 두 그룹의 결과를 비교한다.

- 여기서 '반사실(counterfactual)'은 무작위로 두 개의 샘플 그룹을 만들어서 실현

자연실험

- 1991년 말 Delaware, 기업 파산을 보다 쉽게 하는 법 개정 실시 → 파산 비용 감소

- 이 법 개정은 기업의 부채비율과 무관해야 함.

- 만약 Delaware의 기업 부채비율이 유의미하게 높고 그것이 이 법 개정의 요인이라고 한다면,

이 법 개정은 '자연실험'이라고 할 수 없다. - 이 법 개정이 자연실험이라고 할 수 있다면, 이를 이용하여 파산비용과 부채비율의 인과관계를 테스트할 수 있다.

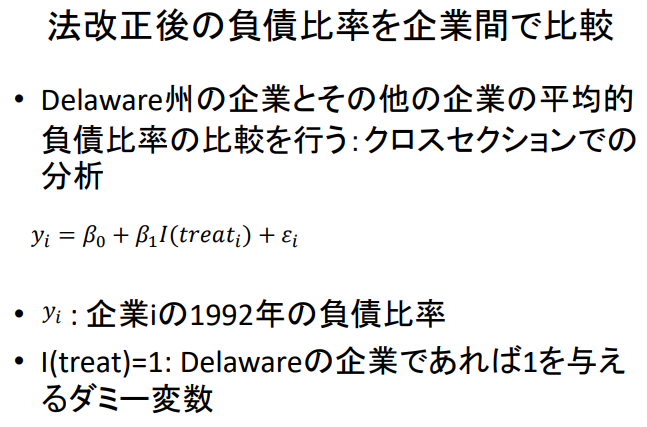

법 개정 후 기업 간 부채비율 비교

- 델라웨어 주 기업과 다른 주 기업의 평균 부채비율 비교 : Cross-section(횡단면) 분석

yᵢ = β₀ + β₁ I ( treatᵢ ) + εᵢ - yᵢ : 기업 i의 1992년 부채비율

- I ( treat ) = 1 : Delaware 기업이라면 1을 부여하는 더미변수 ( 1 or 0 )

법 개정 후 기업 간 부채비율 비교

여기서는 (설명변수와 오차항과는 상관관계가 없다 -> 회귀분석의 대 전제)

E ( εᵢ | I ( treatᵢ ) ) = 0

E ( yᵢ | I ( treatᵢ ) = 0 ) = β₀

E ( yᵢ | I ( treatᵢ ) = 1 ) = β₀ + β₁

E ( yᵢ | I ( treatᵢ ) = 1 ) - E ( yᵢ | I ( treatᵢ ) = 0 ) = β₁

- 1992년 처리군(treatment group)인 Delaware 기업과 대조군(control group)인 비 Delaware 기업 비교

법 개정 후 기업 간 부채비율 비교

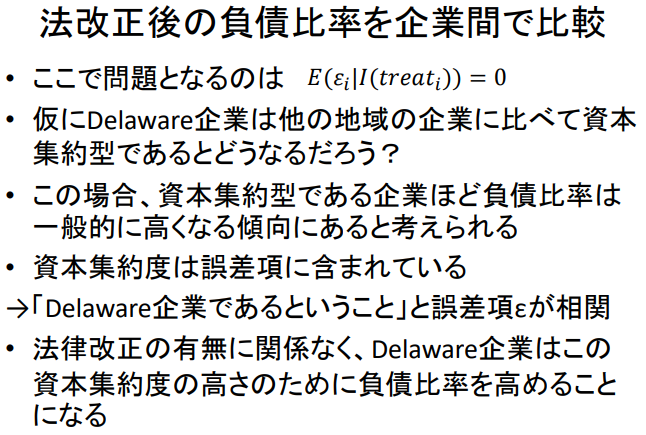

- 여기서 문제가 되는 것은 E ( εᵢ | I ( treatᵢ ) ) = 0

- 만약 Delaware 기업이 다른 지역 기업에 비해 자본집약적이라면 어떻게 될까?

- 이 경우, 자본집약적인 기업일수록 부채비율은 일반적으로 높아지는 경향이 있다.

- 자본집약도는 오차항에 포함되어 있다.

→ Delaware 기업이라는 것 I ( treatᵢ ) 과 오차항 ε 가 상관관계 - 법 개정의 유무와 관계없이 Delaware 기업은 이 높은 자본집약도 때문에 부채비율을 높이게 될 것이다.

법 개정 후 기업 간 부채비율 비교

- 이는 전형적인 누락변수 편향 의 문제입니다.

- 본래 각 기업의 자본집약도를 CI라고 하자,

yᵢ = β₀ + β₁ I ( treatᵢ ) + β₂ CIᵢ + εᵢ

인 곳을

yᵢ = β₀ + β₁ I ( treatᵢ ) + εᵢ - 운 좋게 CI를 포착하는 변수를 찾으면 좋겠지만, 항상 찾을 수 있는 것은 아니다.

법 개정 전과 후의 동일 기업 부채비율 비교

- Delaware주 기업의 평균 부채비율을 법 개정 전후(1991년과 1992년)로 비교 :

시계열 분석 → 기업 간 차이(이질성) 문제 없음

yᵢₜ = β₀ + β₁ I ( Postᵢₜ ) + εᵢₜ - yᵢₜ = 기업 i의 1992년 부채비율

- I ( Post ) = 1 : 1992년이면 1, 1991년이면 0을 부여하는 더미 변수

법 개정 전과 후의 동일 기업 부채비율 비교

여기서는 (오차항과 Post와의 관계가 0이면 해결됨)

E ( εᵢₜ | I ( Postᵢₜ ) ) = 0

E ( yᵢₜ | I ( Postᵢₜ ) = 0 ) = β₀

E ( yᵢ | I ( Postᵢₜ ) = 1 ) = β₀ + β₁

E ( yᵢₜ | I ( Postᵢₜ ) = 1 ) - E ( yᵢₜ | I ( Postᵢₜ ) = 0 ) = β₁

- 1992년 델라웨어 기업의 평균 부채비율과 1991년 델라웨어 기업의 평균 부채비율을 비교한 것이다.

법 개정 전과 후의 동일 기업 부채비율 비교

- 여기서 문제가 되는 것은 E ( εᵢₜ | I ( Postᵢₜ ) ) = 0

- 1991년과 1992년 사이에 어떤 이유(예를 들어, 금융기술의 발전)로 인해 부채의 공급이 쉬워졌다고 가정해보자.

- 이 경우 기술혁신의 발생은 오차항에 포함되기 때문에,

'1992년이라는 것'과 오차항 ε 가 상관관계 - 법 개정의 유무와 관계없이 Delaware 기업은 자금공급 측면의 변화로 인해 부채비율을 높이게 된다.

→ 누락변수 편향이 여전히 발생한다.

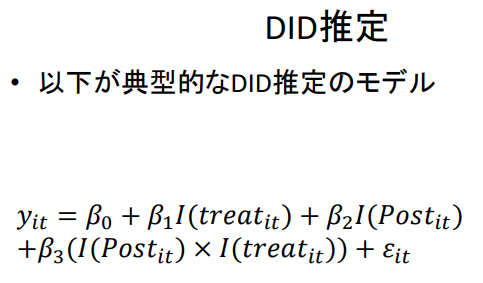

DID 추정

- DID 추정은 Cross-section(횡단면) 분석과 시계열 분석의 장점을 결합한 것이다.

- 횡단면 분석에서는 각 그룹에 공통적으로 발생하는 충격(금융기술의 발전, 거시경제적 충격 등)이

추정에 미치는 영향은 없다. - 시계열 분석에서는 기업 간 이질성에 따른 문제가 없다.

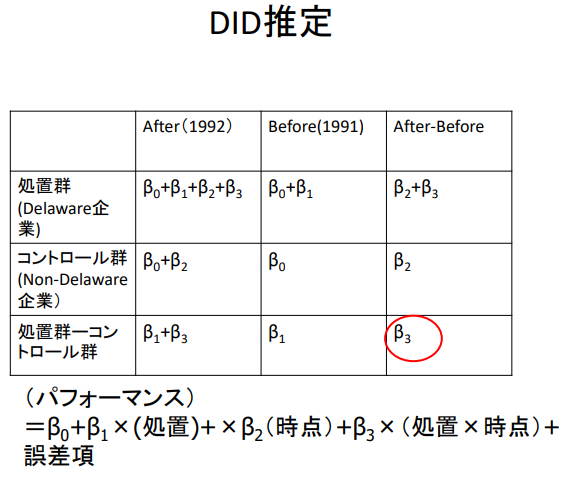

DID 추정

- 다음은 일반적인 DID 추정 모델입니다.

yᵢₜ = β₀ + β₁ I ( Treatᵢₜ ) + β₂ I ( Postᵢₜ ) + β₃ ( I ( Postᵢₜ ) x I ( Treatᵢₜ ) ) + εᵢₜ

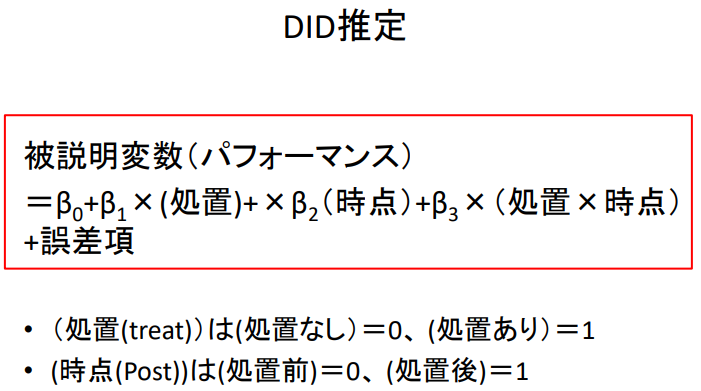

DID 추정

피설명변수(성능)

= β0 + β1 × ( 처리 ) + β2 × ( 시점 ) + β3 × ( 처리 × 시점 ) + 오차항

- ( 치료 ( treat ) ) 는 ( 치료 없음 ) = 0 , ( 치료 있음 ) = 1

- ( 시점 ( Post ) ) 은 ( 치료 전 ) = 0 , ( 치료 후 ) = 1

DID 추정

Post : After / Before

Treat : 치료군 / 대조군

| After(1992) | Before(1991) | After-Before | |

| 치료군(Delaware 기업) | β₀ + β₁ + β₂ + β₃ | β₀ + β₁ | β₂ + β₃ |

| 대조군(Non-Delaware 기업) | β₀ + β₂ | β₀ | β₂ |

| 치료군 - 대조군 | β₁ + β₃ | β₁ | β₃ |

(실적) = β₀ + β₁ × ( 치료 ) + β₂ × ( 시점 ) + β₃ × ( 치료 × 시점 ) + 오차항

DID 추정

- 치료군(treatment group)

- YDa : Delaware 기업의 1992년 실적

- YDb : Delaware 기업의 1991년 실적

- 대조군(control group)

- YNDa : Non-Delaware 기업의 1992년 실적

- YNDb : Non-Delaware 기업의 1991년 실적

DID 추정

- DID estimator를 δDID라고 하면, 이것은,

δDID = ( YDa - YDb ) - ( YNDa - YNDb ) = Δ YF - Δ YNF

→ '차이의 차이'이므로 DID estimator라고 합니다. - 또한 이 식을 변형하면,

δDID = ( YDa - YNDa ) - ( YDb - YNDb ) - 시간에 따라 변하지 않는 두 주체의 차이(고정효과)는 제거된다.

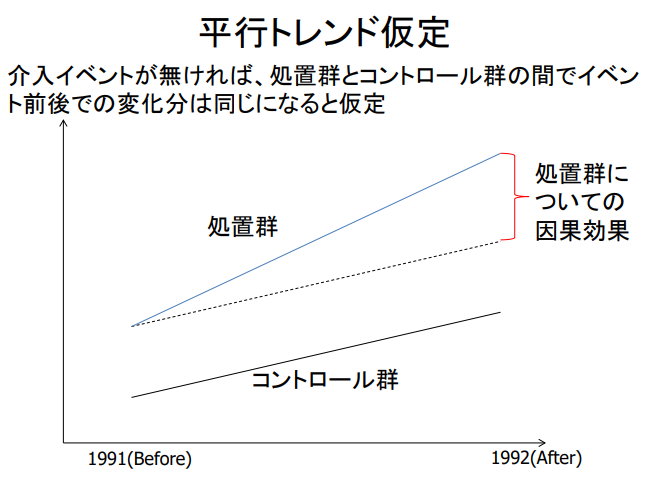

평행추세 가정

개입 이벤트가 없다면, 치료군과 대조군 간의 이벤트 전후의 변화량은 동일할 것으로 가정

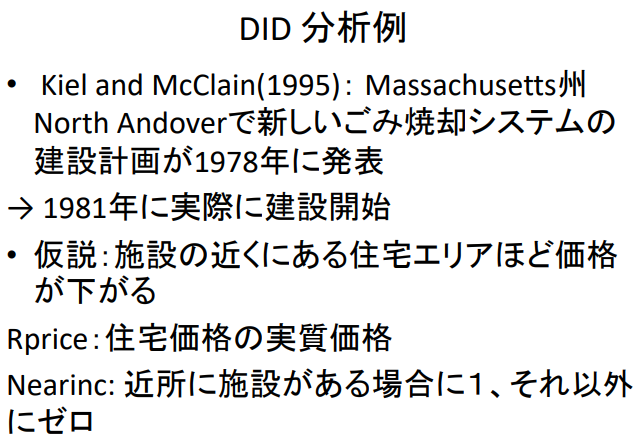

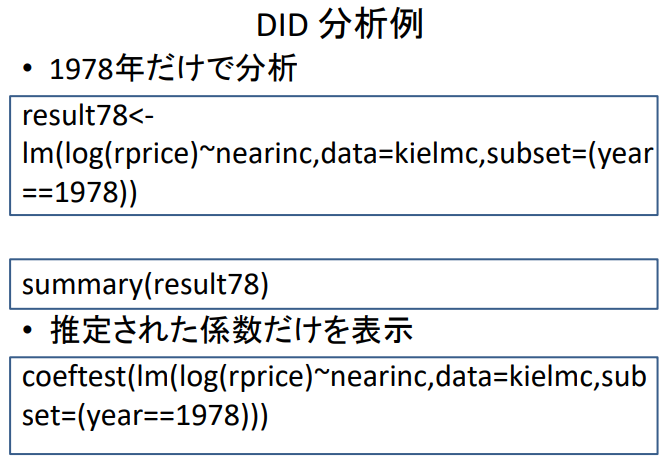

DID 분석 예시

- Kiel and McClain(1995) : 1978년 매사추세츠 주 North Andover에서 새로운 쓰레기 소각 시스템 건설 계획 발표

→ 1981년 실제 건설 시작 - 가설 : 시설과 가까운 주거지역일수록 가격이 하락할 것이다.

Rprice: 주택가격의 실질가격

Nearinc: 이웃에 시설이 있는 경우에는 1, 그 외에는 제로

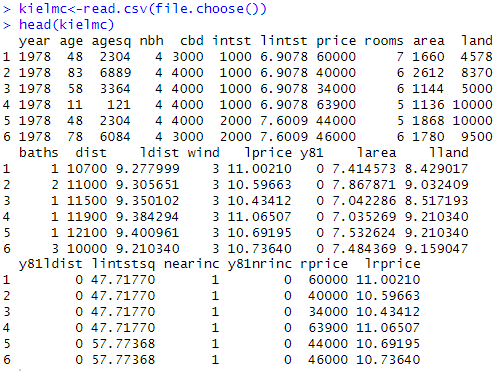

DID 분석 예시

- 데이터 불러오기

kielmc <- read.csv ( " kielmc.csv " , header = TRUE )

head ( kielmc )

tail ( kielmc )

DID 분석 예시

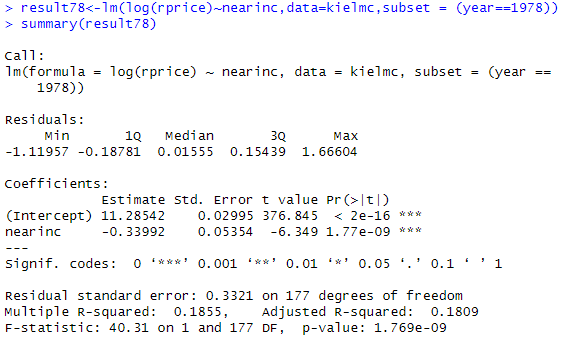

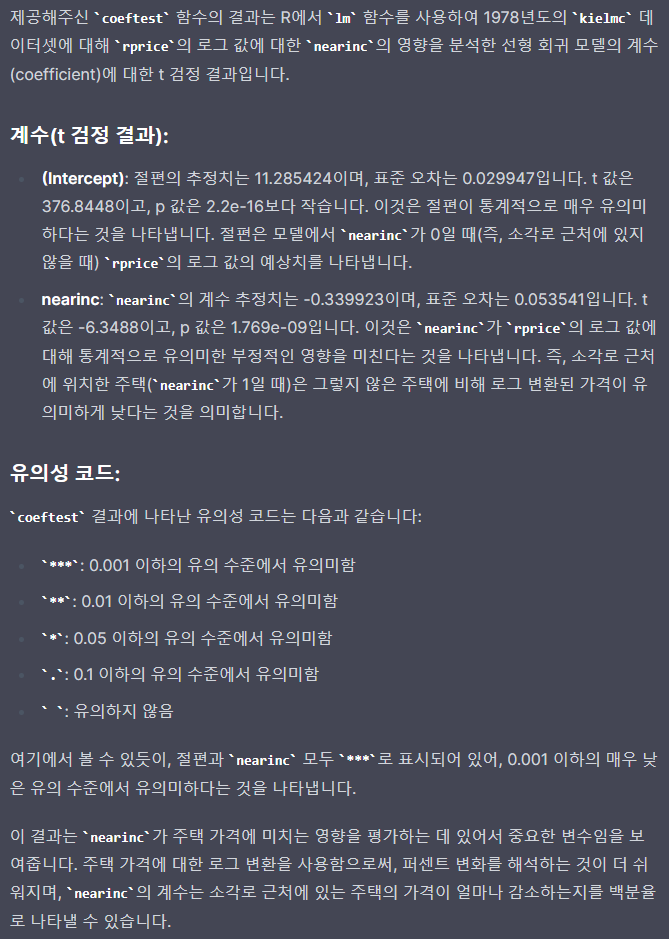

- 1978년만 분석

result78 <- lm ( log ( rprice ) ~ nearinc , data = kielmc , subset = ( year == 1978 ) )

summary ( result78 )

- 추정된 계수만 표시

coeftest ( lm ( log ( rprice ) ~ nearinc , data = kielmc , subset = ( year == 1978 ) ) )

1978년만 분석

DID 분석 예시

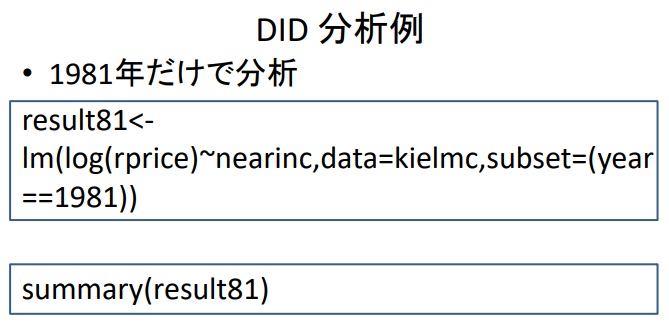

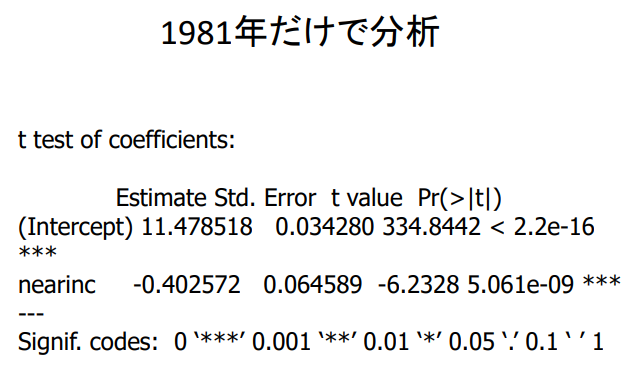

- 1981년만 분석

result81 <- lm ( log ( rprice ) ~ nearinc , data = kielmc , subset = ( year == 1981 ) )

summary ( result81 )

1981년만 분석

DID 분석 예시

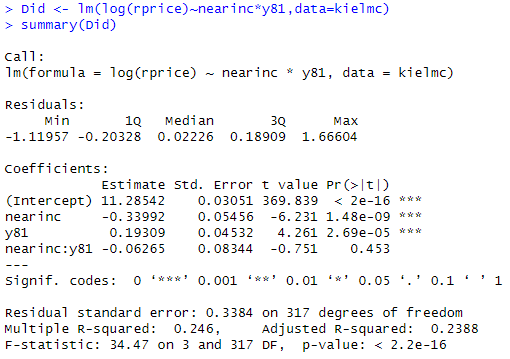

- DID 분석

Did <- lm ( log ( rprice ) ~ nearinc * y81 , data = kielmc )

summary ( Did )

- nearinc : y81 → 유의미한 결과가 나오지 않음

DID 분석 예시

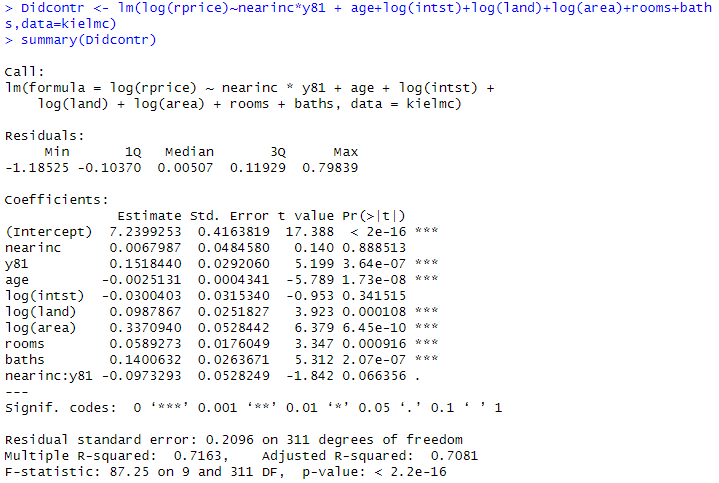

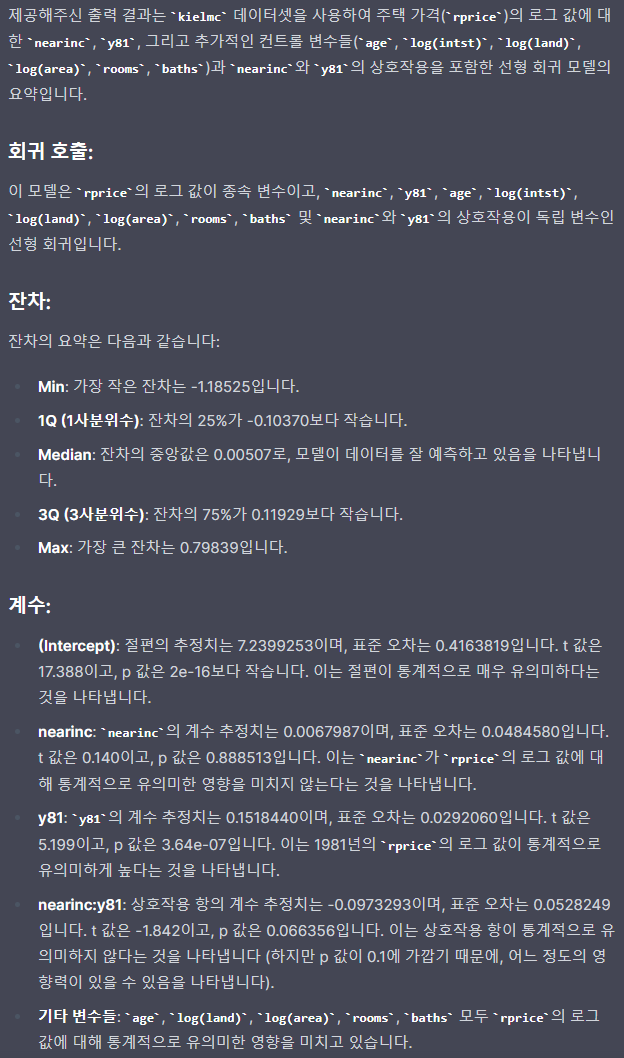

- 제어 변수를 늘리면

Didcontr <- lm ( log ( rprice ) ~ nearinc * y81

+ age + log ( intst ) + log ( land ) + log ( area ) + rooms + baths , data = kielmc )

summary ( Didcontr )

- nearinc*y81 : 유의하게 음(-)의 값 → 1981년 실제 착공 후 가격에 음(-)의 영향을 미침

Dependent variable:

초록 박스가 DID 계수로 nearinc * y81 결과I (treat) x I (Post)

DID를 이용한 분석 사례

- M.Benndesen, K. M. Nielsen, F.P-Gonzalez, and D. Wolfenzon (2007)

- 동족기업의 CEO는 가족 중에서 선택하는 것이 좋은가, 아니면 가족과 무관한 사람을 선택해야 하는가?

구체적인 검증 방법: "CEO가 동족 간 또는 동족에서 비동족으로 교체되기 전과 후의 기업 성과가 달라지는지 테스트한다."

- 데이터 : 덴마크 기업(상장, 비상장 모두 포함) 사용

← 경영자의 가족 구성 등의 데이터가 풍부함

가족기업의 비용과 편익

1) 가족 중 CEO를 선택하는 것의 이점

- 금전적 인센티브 외에도 기업 가치를 높일 수 있는 인센티브가 있다.

- 장기적인 관점에서 경영을 할 수 있다.

- 다른 이해관계자로부터 신뢰를 얻기 쉽다.

2) 가족 중 CEO를 선택하는 것의 비용

- 가족의 가치와 비즈니스상의 가치가 일치하지 않는다.

- 경영자 풀의 선택지가 작아진다.

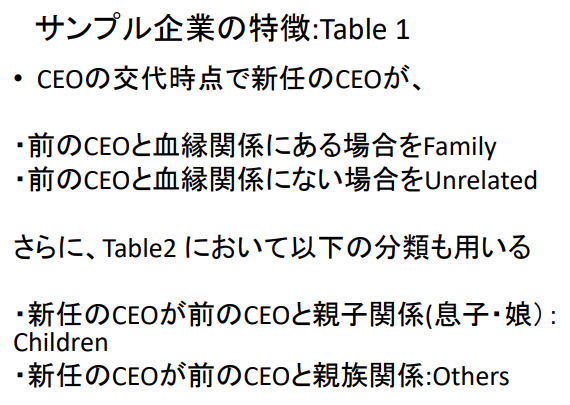

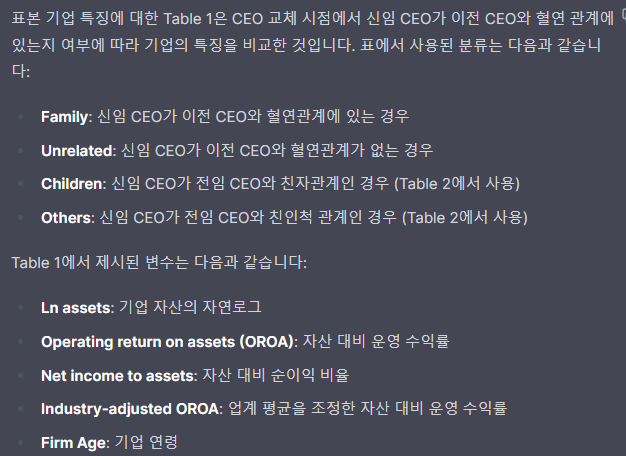

표본 기업 특징: Table 1

- CEO 교체 시점에 신임 CEO가,

- 이전 CEO와 혈연관계에 있는 경우 Family

- 이전 CEO와 혈연관계가 없는 경우 Unrelated

- 또한, Table2에서 다음과 같은 분류도 사용한다.

- 신임 CEO가 전임 CEO와 친자관계(아들, 딸)인 경우 : Children

- 신임 CEO가 전임 CEO와 친인척 관계인 경우 : Others

표 1. CEO 승계 유형별 기업 특성

표본 기업 특징: Table 1

- Family와 Unrelated 간 각 변수 간 차이가 있는지 살펴본다.

- 총자산 대비 수치 : Family가 유의하게 작다.

- OROA(EBIT/총자산) : Family가 유의하게 높다.

- Net income(세후이익/총자산) : Family가 유의하게 높다.

- Industry-adjusted OROA : Family가 유의하게 높음.

※ Industry-adjusted OROA는 각 기업의 OROA에서 해당 기업이 속한 산업의 OROA 평균치를 뺀 값

표 2. 퇴임하는 CEO의 기업 승계 및 가족 특성

CEO의 가족 구성 및 승계: Table2-A, B

A:

- 퇴임하는 CEO의 배우자가 1명인 경우, 동족이 CEO를 승계 하는 비율 : 36.0

- 퇴임하는 CEO의 배우자가 2명인 경우, 동족이 CEO를 승계 하는 비율 : 25.2

→ 배우자가 늘어날수록 동족이 CEO를 승계하는 비율은 10.7% 하락한다.

B:

- 자녀 수가 1명일 때 동족이 CEO를 승계하는 비율 비율 : 29.1%

- 자녀 수가 3명이었을 때 동족에게 CEO를 승계시키는 비율 비율 : 41.3%

→ 자녀 수가 1명에서 3명으로 늘어날 때 CEO를 승계시키는 비율 승계시키는 비율은 12.2%

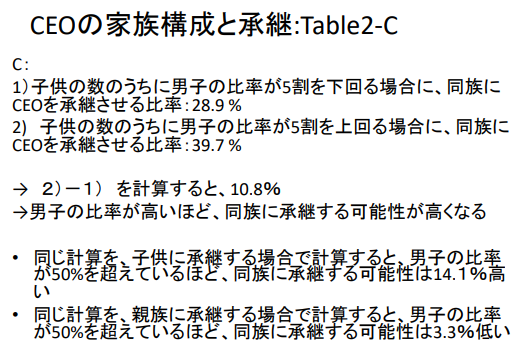

CEO의 가족 구성 및 승계:Table2-C

C:

1) 자녀 수 중 남자아이 비율이 50% 미만인 경우 동족이 CEO를 승계하는 비율 : 28.9 %.

2) 자녀 수 중 남자아이 비율이 50% 이상인 경우 동족에게 CEO를 승계시키는 비율 : 39.7%.

→ 2) - 1) 을 계산하면, 10.8 %

→ 남자아이 비율이 높을수록 동족에게 승계할 가능성이 높아진다.

- 같은 계산을 자녀에게 승계하는 경우로 계산하면,

남자아이 비율이 50%를 초과할수록 동족에게 승계할 가능성은 14.3% 더 높다. - 같은 계산을 친족에게 승계하는 경우로 계산하면,

남자아이 비율이 50%를 초과할수록 동족에게 승계할 가능성은 3.3% 낮다.

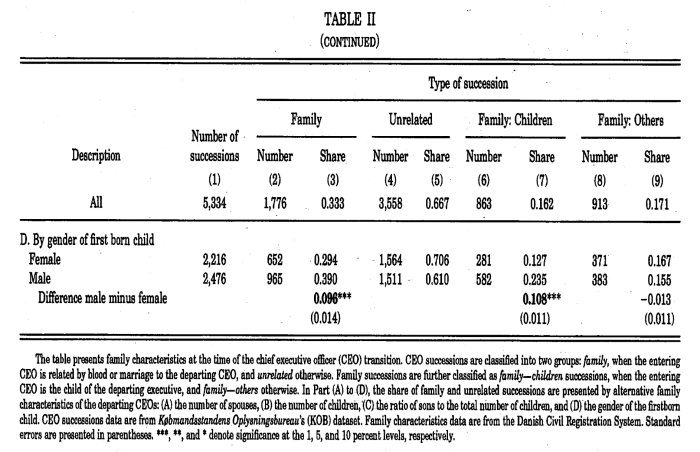

CEO의 첫째 자녀 성별 및 승계:Table2-D

- 전임 CEO의 첫째 자녀의 성별에 따라 차기 CEO가 동족으로 선출될 가능성 여부 조사

- 첫째 자녀가 남성인 경우 여성인 경우보다 동족이 차기 CEO로 선출될 가능성이 9.6% 더 높음

- 첫째 자녀가 남성인 경우 여성인 경우보다 동족 및 자녀가 차기 CEO로 선출될 가능성이 10.08% 더 높음

- 첫째 자녀가 남자인지 여부는 동족 및 친인척이 차기 CEO로 선출될 가능성에 영향을 미치지 않는다.

※ 덴마크의 여성 CEO 비율은 2004년 기준 25%이다.

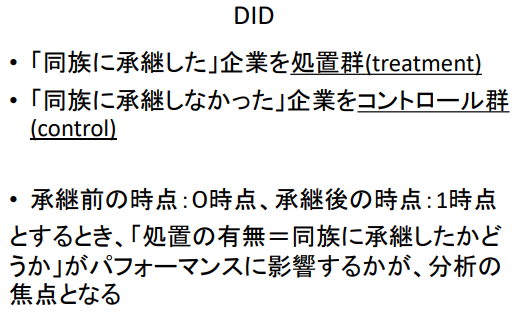

DID

- '동족에게 승계한' 기업을 처리군(treatment)

- '동족에게 승계하지 않은' 기업을 대조군(control)

- 승계 전 시점: 0시점, 승계 후 시점: 1시점으로 할 때,

'처리 여부=동족 승계 여부'가 성과에 영향을 미치는지 여부가 분석의 초점이 된다.

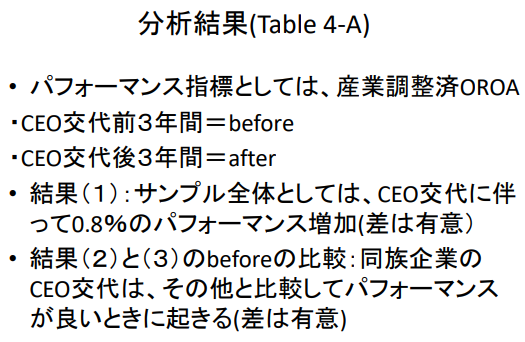

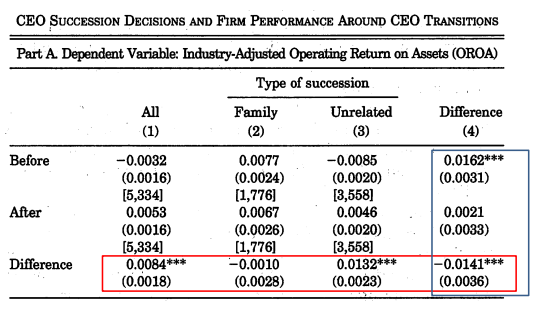

분석 결과(Table 4-A)

- 성과지표로는 산업 조정 OROA

- CEO 교체 전 3년간 = before

- CEO 교체 후 3년간 = after

- 결과(1): 표본 전체적으로는 CEO 교체에 따라 0.8%의 성과 증가(유의미한 차이)

- 결과(2)와 결과(3) 비교: 동종기업의 CEO 교체는 다른 기업에 비해 성과가 좋을 때 발생(차이는 유의미)

분석 결과(Table 4-A)

- 결과 (2)와 (3)의 before와 after의 변화 비교:

- 친인척 간 CEO 교체 전후에 성과에 유의미한 변화 없음

- 친족 간 CEO 교체 전후에 성과는 유의하게 개선됨.

→ 친족 간 CEO 교체로 1.4퍼센트의 상대적 성과 감소가 나타남

CEO 승계 결정과 CEO 교체에 따른 기업 성과

다음 글

- 프로빗 모델(Probit Model)과 로지트 모델(Logit Model)

'WBS - 2023 Fall > 기업경제학 연습' 카테고리의 다른 글

| (기업경제 #11) 불연속 회귀의 개념 (0) | 2023.12.21 |

|---|---|

| (기업경제 #10) 성향 점수를 사용하지 않는 매칭 | 복원 매칭과 비복원 매칭 (0) | 2023.12.14 |

| (기업경제 #9) Matching (0) | 2023.12.06 |

| (기업경제 #8) 로지트 모델(Logit Model)과 프로빗 모델(Probit Model) (0) | 2023.11.29 |

| (기업경제 #6) 패널 분석 (Panel data analysis) (0) | 2023.11.09 |

| (기업경제 #5) 더미 변수를 이용한 분석 (0) | 2023.11.02 |

| (기업경제 #4) 이상치 처리 | 선형 회귀 모델(2) (0) | 2023.10.26 |

| (기업경제 #3) 선형회귀 Model (0) | 2023.10.19 |