운이 좋았다

매일 일본 주식 펀드 투자는 성공적이었다

내가 잘한건 하나도 없다

단지 일본 주식이 좋았을 뿐..

일본에서 페이페이를 통한 매일 ETF 자동 주문 | 닛케이 225 | TOPIX | Nikkei | PayPay증권 | eMAXIS Slim 일

정액분할매수 권법 토스 주식 모으기에서 대충 다뤄봤는데.. 토스의 주식 모으기를 이용해 매일 정액 분할 매수 수익률 공개 | 미국 주식 | GLD SPY QQQ SCHD | 나스 정액 분할 매수 수업 중에 정액 분

fastcho.tistory.com

문득 닛케이가 사상 최고가를 돌파하는 것을 보고 차트를 그려보니..

10년 전 약 15,000에서 지금 42,000을 돌파하고 있으니.. 거의 3배가 올랐다

이정도면 뭐.. 사실상 끝물이 아닐까 싶기도 하고.. ㅠㅠ

같은 10년을 그려보니...

코스피는 안습이다..

약 2,000에서 2,900...

최근에 좀 올라서 망정이지 사실상 박스피..

REIT 리츠로 부동산 간접투자?

슈카횽이 항상 강조하는 자산 배분....

애초에 주식을 많이 갖고 있지도 않지만..

그래도 자산 배분 차원에서 리츠도 좀 살펴보려고 한다

일본 부동산이 요즘 많이 오른다는 이야기는 하도 많이 들었으니..

(아 끝물인가..)

근데 워낙 리츠가 죽을 쑤고 있어서 정말 투자 안하고 싶긴 한데

그래도 이 호황기가 언제까지 지속될지 모르는 마당이니 일단 투자를 해보자

지피티형에게 물어보자

REITs는 "Real Estate Investment Trusts"의 약자로, 부동산 투자 신탁을 의미합니다.

REITs는 투자자들이 부동산에 직접 투자하지 않고도 부동산에서 발생하는 수익을 얻을 수 있도록 해주는 금융 상품입니다.

REITs는 주식처럼 거래소에서 매매될 수 있으며, 다양한 부동산 자산에 투자합니다.

REITs는 법적으로 과세 전 소득의 최소 90%를 배당금으로 투자자에게 지급해야 합니다.

이는 투자자들에게 안정적인 수익을 제공하는 주요 이유 중 하나입니다.

아래 장단점을 보면

장점은 안정적인 배당수익, 유동성, 포트폴리오 다변화가 있고 ,

단점은 시장 변동성, 이자율 위험, 관리비용 등이 있다

실제로 지금까지 내가 투자한 리츠들은 죄다 -50% 가량 머물고 있다 ㅠㅠ

장점

- 안정적인 배당 수익: 법적으로 소득의 90% 이상을 배당금으로 지급해야 하므로, 안정적인 수익을 기대할 수 있습니다.

- 유동성: 주식처럼 쉽게 사고팔 수 있어, 필요할 때 현금화가 용이합니다.

- 포트폴리오 다변화: 다양한 부동산 자산에 분산 투자하여 위험을 줄일 수 있습니다.

단점

- 시장 변동성: 주식 시장에서 거래되므로, 시장 변동성에 영향을 받을 수 있습니다.

- 이자율 위험: 금리 변동에 민감할 수 있습니다. 금리가 상승하면 REITs의 매력도가 떨어질 수 있습니다.

- 관리비용: REITs는 자산 관리와 운영에 따른 비용이 발생할 수 있습니다.

그래서 이것도 적립식으로 펀드를 통해서 간접 투자를 매일 진행하고자 한다

적립식 분할매수의 장점은 이미 익히 알고 있으니...

물론 올라갈 때 많이 못 먹는 단점이 있지만 유동화 타이밍에 따라서 떨어질때 적게 손실을 먹을수 있으니..

리츠 설명 자료

아래는 구글링 통해서 발견한 자료이다

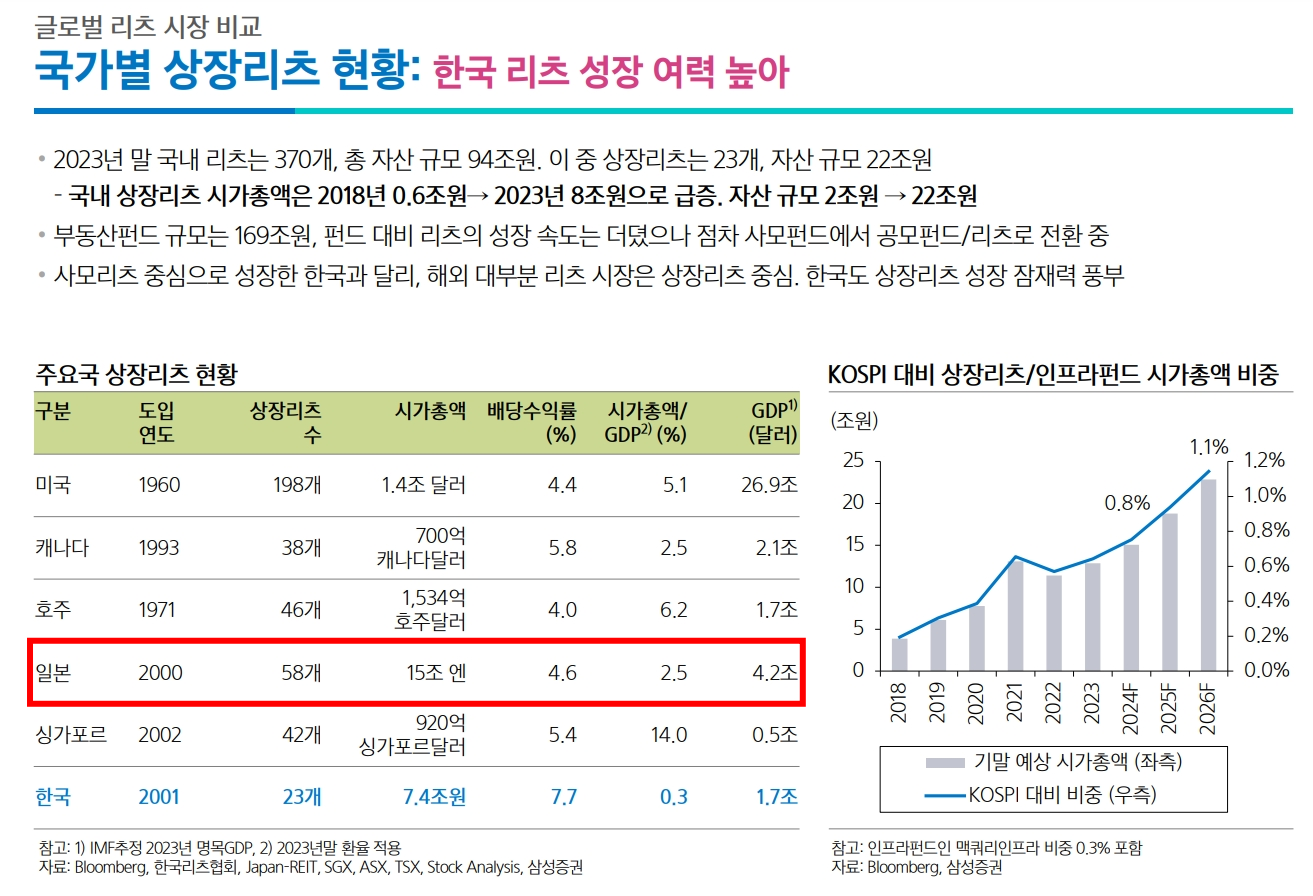

일본 내용 위주로 살펴보면..

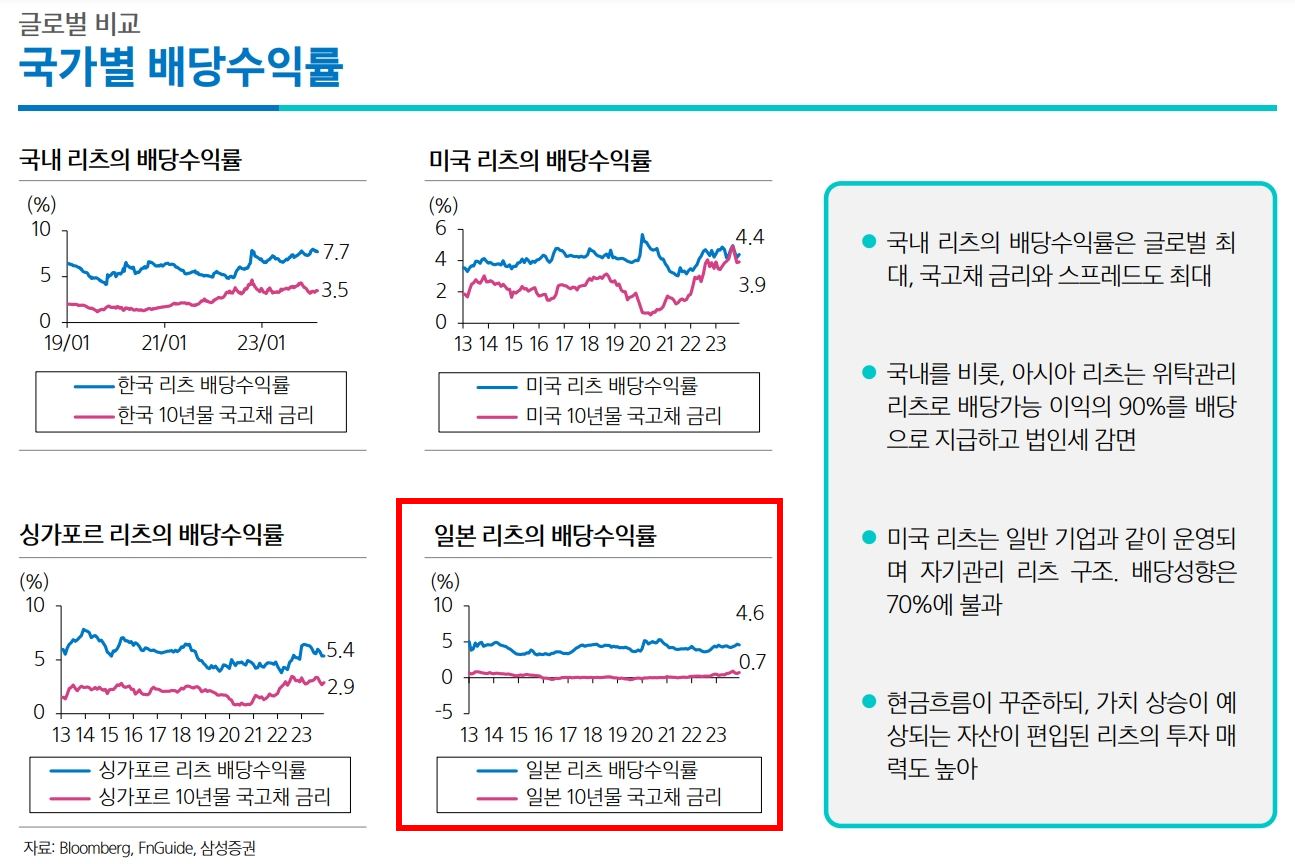

시가총액이 15조엔으로 약 150조원 수준인데 배당수익률은 4.6% 로 나온다

일본의 10년물 국고채가 0.7%인 것을 생각하면 4.6%는 꽤나 높은 수준의 배당수익률이다

리츠의 변수로는 금리가 있는데, 금리가 오르면 이자비용이 올라가고 배당이 내려간다는 점, 그리고 자산가치가 할인이 된다는 내용이다.

반대로 말하면 금리가 내려가면..? ㅎ

잠깐만.. 그럼 일본은 금리를 올리면.. 리츠가 떨어지는 구조인가 ㅠㅠ

PayPay에는 어떤 상품이 있을까

대충 일본 리츠 상품은 총 3개가 있었다

일단 일본에서 투자를 하는거니 엔저 시대에는 일본 자산에 걸어보자

하나씩 살펴보자

첫번째 친구

근데 이렇게 적다보니 캡쳐보다는 표로 정리하는게 날 것 같다는 생각이 들었다

대충 보다보면.. 수익률은 거의 대동소이한데 수수료 차이가 많게는 1% 까지 차이가 난다..

이러면 무조건 수수료 적은게 낫지 않을까 싶다

솔직히 아래 부동산 이런건 잘 모르겠다

R아서 잘 배분해서 투자하겠거니..

| SMT J-REIT | J-REIT 리서치 | DIAM Strategic | |

| 1년 수익 | -3.54% | -4.67% | -3.67% |

| 3년 수익 | -3.69% | -4.08% | -4.14% |

| 5년 수익 | +1.20% | +1.55% | +1.46% |

| 순자산 | 338.29억엔 | 607.82억엔 | 223.24억엔 |

| 총 수수료 | 0.49% | 1.13% | 1.345% |

| 보유 자산 | 일본 빌딩 6.54% 재팬 부동산 5.08% 노무라부동산 4.56% 일본프로 4.31% 일본도시펀드 4.31% |

KDX 부동산 8.74% 세키스이 하우스 6.39% 헤이와 부동산 6.35% 휴릭 5.83% 일본 프라임 5.18% |

라살 로지포트 8.64% KDX 부동산 8.19% 세키스이 하우스 6.39% 일본도시펀드 6.31% GLP투자법인 5.51% |

SMT 기준의 투자 법인들에 대한 내용을 지피티 형에게 물어보았다

Nippon Building Fund Inc.: 주로 도쿄와 오사카의 프라임 오피스 빌딩에 투자

Japan Real Estate Investment Corporation: 주요 도시의 오피스 빌딩과 상업 시설

Nomura Real Estate Master Fund, Inc.: 오피스 빌딩, 상업 시설, 주거용 부동산, 물류 시설 등

Nippon Prologis REIT, Inc.: 물류 창고와 배급 센터 등 산업용 부동산

Kenedix Office Investment Corporation: 도쿄와 오사카의 상업용 오피스 빌딩

여기서 살짝 심화로 리스크와 샤프비율을 보면..

대충 리스크는 이놈이 얼마나 위 아래로 춤을 추는지 (위험한지)

샤프비율은 리스크에 맞는 수익을 내고 있는지를 보는 지표인데.. (+일수록 좋다)

뭐 대동소이하다..

| 1년 | 3년 | 5년 | |

| SMT 수익 | -3.54% | -3.69% | +1.20% |

| SMT 리스크 | 9.31 | 10.18 | 15.28 |

| SMT 샤프비율 | -0.38 | -0.36 | +0.08 |

| J-REIT 수익 | -4.67% | -4.08% | +1.55% |

| J-REIT 리스크 | 8.98 | 10.09 | 14.84 |

| J-REIT 샤프비율 | -0.52 | -0.40 | +0.11 |

| DIAM 수익 | -3.67% | -4.14% | +1.46% |

| DIAM 리스크 | 9.82 | 10.05 | 15.25 |

| DIAM 리스크 | -0.37 | -0.41 | +0.10 |

지금 이순간에도 이런 수익률에 투자하는게 맞나 싶지만..

자산 배분 차원에서 일정부분 투자는 필요하다고 싶어서 일단 들어가보겠따..

근데 수익률이 1%면.. 그냥 투자 안하는게 날것 같기도 ㅠㅠ

그럼에도 지난번과 동일하게 매일 2천엔씩 투자하는 걸로 신청했다

30일이면 6만엔이니 거의 월 60만원 연간 700만원 정도의 투자가 되겠다

투자 상품 설명자료

막상 읽어보니 재밌는 내용이 많이 있었는데

특색 1 도쿄 증권거래소에 상장된 J-REIT을 주요 투자 대상으로 하여 패밀리 펀드 방식으로 운용합니다.

J-REIT란

J-REIT은 일본(Japan) 부동산 투자 신탁 증권(Real Estate Investment Trust)의 머리글자를 딴 것입니다.

미국의 부동산 투자 신탁 증권이 REIT(리트)라는 명칭으로 불리는 것에서 유래하여, 일본 버전이라는 의미로 일반적으로 J-REIT이라고 불립니다.

J-REIT은 투자자로부터 자금을 모아 임대 수입이 발생하는 부동산(주로 일본 내의 오피스 등)에 투자하고, 그로부터 얻어지는 임대 수입이나 부동산 매매 이익을 원천으로 투자자에게 배당하는 상품입니다.

J-REIT은 이익의 90%를 초과하여 배당하는 경우 법인세가 면제(배당금액이 손금산입)되므로, 일반적으로 이익의 대부분(90% 초과)을 투자자에게 배당합니다.

일본의 금융상품거래소에 상장된 J-REIT은 주식과 마찬가지로 금융상품거래소에서 매매가 이루어집니다.

J-REIT은 일본 법률에 기반한 부동산 투자 신탁이지만, 국내 부동산에 한정되지 않고 해외 부동산을 포함할 수도 있습니다.

따라서 해외 부동산을 포함하는 경우, 그 부분에 대해서는 간접적으로 환율 변동의 영향을 받게 됩니다.

패밀리 펀드 방식이란

투자자 여러분으로부터 맡은 자금을 모아 베이비 펀드로 만들고, 그 자금을 마더 펀드에 투자하여, 실질적인 운용은 마더 펀드에서 이루어지는 구조입니다.

특색 2 도쿄 증권거래소 REIT 지수(배당 포함)와 연동하는 투자 성과를 목표로 합니다.

오피스 38% / 물료시설 20.5% / 주택 15.8% / 상업 점포 13.8% / 호텔 7.9% / 헬스케어 1.4%

아래는 기준가격

재밌는건 배당금이 없다..

잘 읽어보니 배당금을 재투자 하는 걸로 계산하고 있다고 하는데 뭐 재투자한다면야.. 그러려니..

연간 추이로 보면 말 그대로 오를때도 내릴 때도 있다

자 부디.. 잘 올라주기만을.. ㅠㅠ

미국 금리가 내려갈 조짐이 보일 때는 자산 배분 차원에서 REIT에 투자해보는 것은 어떠할지 | 미

일본 리츠와 더불어 미국 리츠도 살펴보자 아래는 일본 리츠 관련 포스팅이다 PayPay를 통해 일본 부동산에 REIT 리츠로 간접투자 해보기 | 페이페이 NISA 투자 | 적립식 투자 | 분운이 좋았다 매

fastcho.tistory.com