투자 Project에는 NPV로는 파악할 수 없는 가치가 내포되어 있다.

그것이 경영의 자유도의 가치다.

이 장에서는 Decision Tree 분석법과 Real Option법의 2가지의 평가방법을 설명한다.

7.1 경영의 자유도란

경영의 자유도를 평가하다

NPV법은 현재로는 전통적인 투자판단 수단이라고 불린다.

왜냐하면 투자 Project에는 종래의 NPV법에는 파악하지 못하는 가치가 있기 때문이다.

예를 들어, 제약업계에서는, NPV가 Minus의 연구개발안건이라도, 투자를 실행하는 것이라고 알려진다.

즉, NPV가 Minus의 연구개발이라도 가치가 잇는 것이라고 생각되는 것이다.

또한, 부동산 Developer가 갱지를 개발하려면, NPV가 Plus가 된다고 생각하지만,

개발하지 않고 그대로 두는 것이 경우가 있다.

부동산 Developer는, 부동산 시황이 향후 어떻게 되는지를 보면서,

행동에 옮기는 것의 가치를 경험적으로 알고 있다고 할 수 있다.

이것들의 Case를 보면, NPV법에 의한 투자판단으로는 파악할 수 없는 무언가가 있다는 것을 알 수 있다.

그것은 경영의 자유도의 가치다.

실제로, 경영자는 투자한 이후에는 운을 하늘에 맡기는 것이 아니라,

환경 변화에 따라 사업계획이나 전략을 변경한다.

예를 들어, 계획대로 결과가 나오지 않는 사업을 축소하거나 철퇴하거나 한다.

반대로 예상 이상으로 잘하고 있는 경우는 사업을 확대하고 추가투자를 할지도 모른다.

이런 자유도의 높은 계획변경은 기업가치 향상에 상당한 영향이 있을 것이다.

NPV법에서는 파악할 수 없는 경영의 자유도의 가치의 평가방법에는,

Desicion Tree Analysis(DTA)와 Real-Option Valuation(ROV)이 있다.

투자하는 Timing을 늦추는 것이라는 Option의 가치는

자유도가 있는 Project의 가치와 자유도가 없는 Project의 가치와의 차이인 7.4만엔이다.

이것이 경영의 자유도의 가치이다.

여기서 중요한 것은, 지금 투자를 하는 것과 투자를 하지 않고 기다래는 것은 Trade-off 관계에 있는 것이다.

앞선 예로서는, 불확실성이 해소될 때까지 1년 기다리는 것에 의해,

130만엔의 Cash Flow를 받는 것이 1년 늦어지는 것이 된다.

투자를 하면 즉시 Cash Flow를 획득할 수 있지만, 장래에 있어서 의사결정의 자유도를 잃는 것이 된다.

한편, 지금 투자하지 않고 기다리면, 1년 후에 얻게 되는 Cash Flow는 희생에 의한 것으로,

더 좋은 의사결정을 하기위한 정보를 입수하는 것이 가능하다.

NPV법에서는 이 Trade-off에 관해 검토하는 것이 불가능했다.

NPV법은 지금 투자할지 말지를 판단하는 것이기 때문이다.

이렇게 보면 경영의 자유도에는 가치가 있는 것을 알 수 있다.

즉, Project의 가치는 NPV법에 의해 산정되는 가치와 경영의 자유도의 가치의 합계이다.

이 경영의 자유도의 가치를 고려한 투자 의사결정에는 확장NPV(Expended NPV)가 필요하다.

확장 NPV

확장 NPV = Project의 NPV + 경영의 자유도의 가치

7.2 Decision Tree 분석법

Decision Tree 분석법이란 무엇인가

□은 결정 Node라고 하여, 의사결정의 선택지가 가지갈래되는 각소에 있는 것을 나타낸다.

특정 Node에서는 어느 선택지를 선택할지는 우리들 자신이 결정하는 것이 가능하다.

또한, ○는 확률 Node라고 하여, 우리들의 의사와 상관없이, 복수의 사상이 발생하는 점을 나타낸다.

각 사상의 아래에 있는 Percentage는 그 사상의 발생의 확률을 나타낸다.

분석의 단계에서는 역으로 우측에서 좌측으로 시간을 거슬러 올라가는 것처럼 보인다.

이것을 Backward Induction 혹은 역 귀납법이라고 부른다.

기대치(사업가치) = 5억엔 x 50% + (-4억엔) x 50% = 0.5억엔

기대 NPV는 -1억엔 + 0.5억엔 = -0.5억엔이다.

상품화하지 않는 경우의 사업가치는 0엔이다.

결정 Node에서는 가장 기대치가 큰 선택지를 선택하기에, [상품화하지 않는다]라고 하는 결정을 해야한다.

7.3 Real Option법

Real Option법이란 무엇인가

Real Option은, 금융자산을 원자산으로 하는 Option에 대해, 실물자산(Real Assets)을 원 자산으로 한다.

대부분의 투자는 Option적인 성질이 있다.

투자기회를 가진 기업은, 어느 가치를 가진 실물자산(즉, Project) 구입의 대가로하여,

자금(즉, 권리행사가격)을, 지금의 시점에서 지출되는지,

혹은, 장래의 어느 시점에서 지출되는지를 선택할 수 있는 권리(즉, Call Option)을 지니고 있다.

| 종류 | 내용 | ||

| Timing Options | 시장의 수요가 견조해질지 아닌지를 판단하기 위한 정보를 입수할 때까지, 본격적인 투자를 연기한다고 하는 Option (연기 Option이라고도 한다) |

||

| 성장 Option (Growth Options) |

초기 투자를 행하는 것으로, 향후 높은 성장이 추정되는 시장에 조기에 산입하여, 경합회사보다 유리한 Position에 올라서는 Option |

||

| 단계적 Option (Staging Options) |

투자를 한 번이 아닌, 조금씩 단계적으로 진행하여, 각 단계로 투자결과를 평가하는 것에 의해, 더욱 투자를 행할지, 중단할지를 결정할 수 있는 Option |

||

| 철퇴 Option (Exit Options) |

시장의 수요가 예측을 하회할 때 생산을 중지하고, 공장을 매각하는 등 사업에서 철퇴하는 것이 가능한 Option |

||

Real Option의 사례

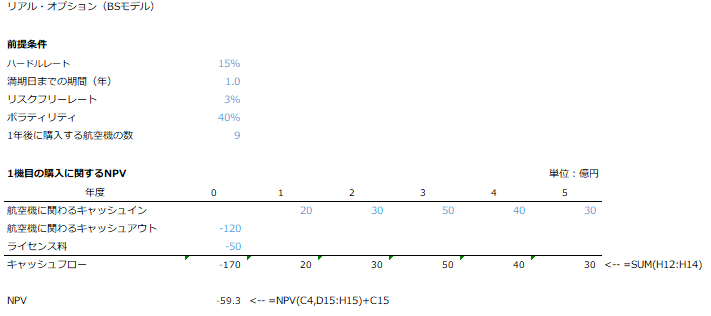

License를 구입하여, 항공기를 1기 투입하는 것에 의해,

ABC Airline은 사업확대의 기회(Option to Expand) 혹은 배움의 기회(Option to Learn)을 손에 얻으려한다.

- Real Option의 평가

① Black-Scholes Model을 활용하는 것

② 이항 Model을 활용하는 것

③ Monte Carlo Simulation을 활용하는 것

이 Case에서는 항공기에 대한 수요가 높은 것 같으면 1년 후에 9기의 항공기를 투입하고,

수요가 낮으면 투입을 멈추는 것으로, 일종의 Option이라고 생각되는 것이다.

이 Real Option의 경우, 권리행사가격에 상당하는 것은, 항공기 구입에 드는 Cost라고 생각된다.

왜냐하면, 그 금액의 투자를 행하면, 9기의 항공기가 투입되어, Cash Flow의 증대가 얻어지는 한편,

투자를 하지 않으면 새로운 투자에 동반한 손실을 회피할 수 있기 때문이다.

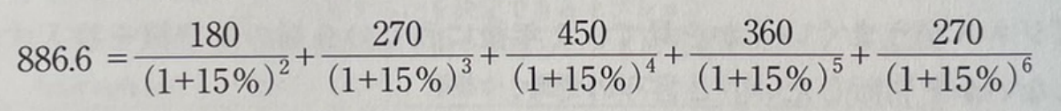

그럼 그 Case에 있어서 원자산가격에 상당하는 것은 무엇일까?

1년 뒤에, 9기의 항공기를 투입할지, 하지 않을지를 결정할 때에 중요한 것은,

그 추가투자에 의해서 초래되는 Cash Flow의 현재가치이다.

따라서, 여기서는, 항공기가 생산해내는 Cash Flow의 현재가치가 원자산가격에 상당한다.

이 Cash Flow의 현재가치가, Real Option의 원자산가치에 상당한다.

앞서 서술한대로, 권리행사가격이 항공기 9기를 구입하는 Cost인 1,080억엔이다.

또한, 1년 후에 항공기의 도입을 판단할 때가, 이 Real Option의 만기일이다.

Real Option의 Parameter 가 결정됐다.

원자산가격은 1년후의 항공기 9기가 생산해내는 Cash Flow(2년 후부터 발생)의 현재가치 866.6억엔,

권리행사가격은, 항공기 9기의 제조 Cost 1,080억엔,

만기일까지의 기간은 1년간,

Risk Free Rate는 3%,

Volatility는 40%로 한다.

Black-Scholes Model 로 이 Real Option의 가치를 산정한다.

License를 취득해서, 항공기를 1기 구입하고,

더욱이 1년 후에 9기의 항공기를 구입한다는 Option의 가치는 77.6억엔이다.

따라서, Real Option 가치를 포함한 확장 NPV는 18.3억엔(=-59.3억엔 + 77.6억엔)이 된다.

결과적으로, License와 항공기를 1기 구입하고,

1년 후에 9기의 항공기를 구입한다고 하는 Option을 얻는 것은 검토할만한 것입니다.

- Real Option의 Parameter

Real Option의 평가에 Black-Scholes Model을 사용하는 경우, 필요한 Parameter는

금융자산의 Option과 동일하게, 원자산가격, 권리행사가격, Option 만기일, Risk Free Rate,

그리고 Volatility의 5개이다.

[원자산가격]

투자기회의 원자산에 해당하는 것은, Project가 생산해내는 Cash Flow이다.

따라서, Real Option의 원자산가격은, Project가 생산해내는 Cash Flow의 현재가치다.

[권리행사가격]

Project의 실행을 결정할 때가 Option을 행사할 Timing에 해당한다.

이 투자를 행하는 Cost가 Real Option의 권리행사가격에 해당한다.

다시 말하면, 권리행사가격은, 원자산을 얻기 위한 지출 Cost가 된다.

[Risk Free Rate와 만기일까지의 기간]

Project의 기간에 따른 Risk Free Rate를 사용한다.

앞선 ABC Airline의 예로 말하면, Option을 행사할지 안할지를 결정하는 것은 1년 후이니,

1년물의 국채수익률을 Risk Free Rate로 하여 행사하고, 만기일까지의 기간은 1년이 된다.

NPV에서는 Cash Flow의 변동성을 Risk로 정의하고, Hurdle Rate에 포함하고 있으나,

Option의 가치평가에 적용하는 할인율은, Risk Free Rate를 사용하는 것이 된다.

그 대신, Risk를 Volatility로 하여 고려한다.

[Volatility]

Real Option에서의 Volatility는, 원자산가격의 변동률이다.

따라서, 투자가 생산하는 Cash Flow의 현재가치의 변동률이 Volatility가 된다.

이 Volatility의 수치는 매우 중요하다.

Option의 성질 대로, 이 Volatility가 높으면 높을수록, Project의 가치는 높아지기 때문이다.

Volatility를 추정하는 방법은 2개가 있다.

먼저, 과거와 동일한 Project를 행하고 있는 경우는, 그 Cash Flow의 Volatility를 예측치로 이용하는 방법이다.

두 번째로는, 그 Project와 동일한 사업을 행하고 있는 상장기업의 주가의 Volatility를 이용하는 방법이 생각된다.

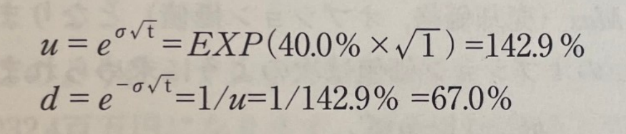

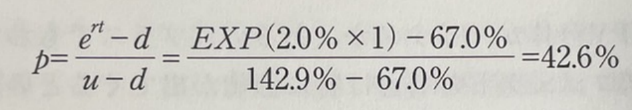

이항 Model의 사례

유연하게 대응할 수 있는 이항 Model로 투자사업의 Option의 가치를 산정해보자.

[Risk 중립확률의 산정]

먼저 Volatility로부터 중요한 Parameter인 상승배율 u, 하락배율 d를 다음 식으로 구한다.

1기간 당 연수 t는 1년이다.

Option 가치가 150이 되어있는 격자점이 사업매각(철퇴)를 의미하고 있다.

2기차까지는 Option을 행사하지 않는 모섭을 보이는 것이 된다. (Open)

3기차 이후로는 상황이 바뀌어 철퇴 Option을 행사하는 것이 되는 것을 알 수 있다.

이처럼 Option 행사를 전제로 Option 가치를 구하면 그 현재가치는 232.4백만엔이 된다.

사업가치 200만엔과 그 차이 32.4백만엔이 경영의 자유도를 평가에 포함한 것으로 발생하는 Real Option의 가치다.

따라서, Project의 가치(확장 NPV) = NPV(-10) + Real Option가치 32.4백만엔 = 22.4백만엔이 된다.

확장 NPV > 0 임으로, 이 투자는 실행해야한다는 것을 알 수 있다.

사업, 혹은 Project의 진행에 맞춰서 투자판단을 늦추거나, 변경하는 경영의 자유도는 가치가 있다.

또한, NPV > 0 의 Project라도, 지금 즉시 실행하지 않으면 안되는 것이 아니다.

투자기회를 연기할 수 잇다면, 그 연기 Option의 가치는 지금 직시 실행하는 경우의 NPV보다 높을지도 모른다.

더욱이, NPV < 0 의 Project라도 장래 NPV > 0 이 될 가능성이 있는한,

그 Project에는 현재에도 무언가의 가치가 있다.

중요한 것은, 금융 Option이 밖에서 정해지는 기일이 있는 것에 비해, Real Option에는 기일이 없는 것이다.

Real Option을 행사하는 것에는 경영자의 의사가 필요하다.

즉, Real Option의 본질적 가치란, 경영자가 결단할 수 있는 것이다.

제7장 정리

- NPV란, 투자실행 후의 사업환경의 변화에 따라,

사업계획 및 전략을 변경한다는 경영의 자유도의 가치를 포함하지 못한다.

- 경영의 자유도의 가치의 평가방법에는

Decision Tree Analysis(DTA)와 Real Option Valuation(ROV)이 있다.

- Real Option이란, 실물 자산(Real Asset)을 원자원으로 하는 Option을 말하며,

대표적인 것에는 Timing Option, 성장 Option, 단계적 Option, 철퇴 Option 등이 있다.

- 확장 NPV는, 경영의 자유도의 가치를 포함한 것으로 다음 식으로 표현한다.

확장 NPV = 종래의 NPV + 경영의 자유도의 가치

확장 NPV > 0 이면 투자 실행, 확장 NPV < 0 이면 투자하지 않는다.

- Real Option의 가치산정의 방법으로는, Black-Scholes Model과 이항 Model 등이 있다.

'WBS - 2023 Spring > Finance' 카테고리의 다른 글

| (Finance) 중간고사 (0) | 2023.06.04 |

|---|---|

| (Finance #13-14) 불확실성 (0) | 2023.05.30 |

| (Finance) 네이피어의 수 (0) | 2023.05.24 |

| (Finance) 도구로서의 파이낸스 제6장 Derivatives의 이론과 실전적 지식 (0) | 2023.05.23 |

| (Finance #9-10) (0) | 2023.05.23 |

| (Finance) 도구로서의 파이낸스 | 제4장 기업의 최적자본구성과 배당·자사주 구입 (0) | 2023.05.16 |

| (Finance) 도구로서의 파이낸스 | 제2장 증권투자에 관한 이론 (0) | 2023.05.09 |

| (Finance #7-8) 가준평균자본 Cost (WACC) 와 정리 (0) | 2023.05.08 |