정액 분할 매수

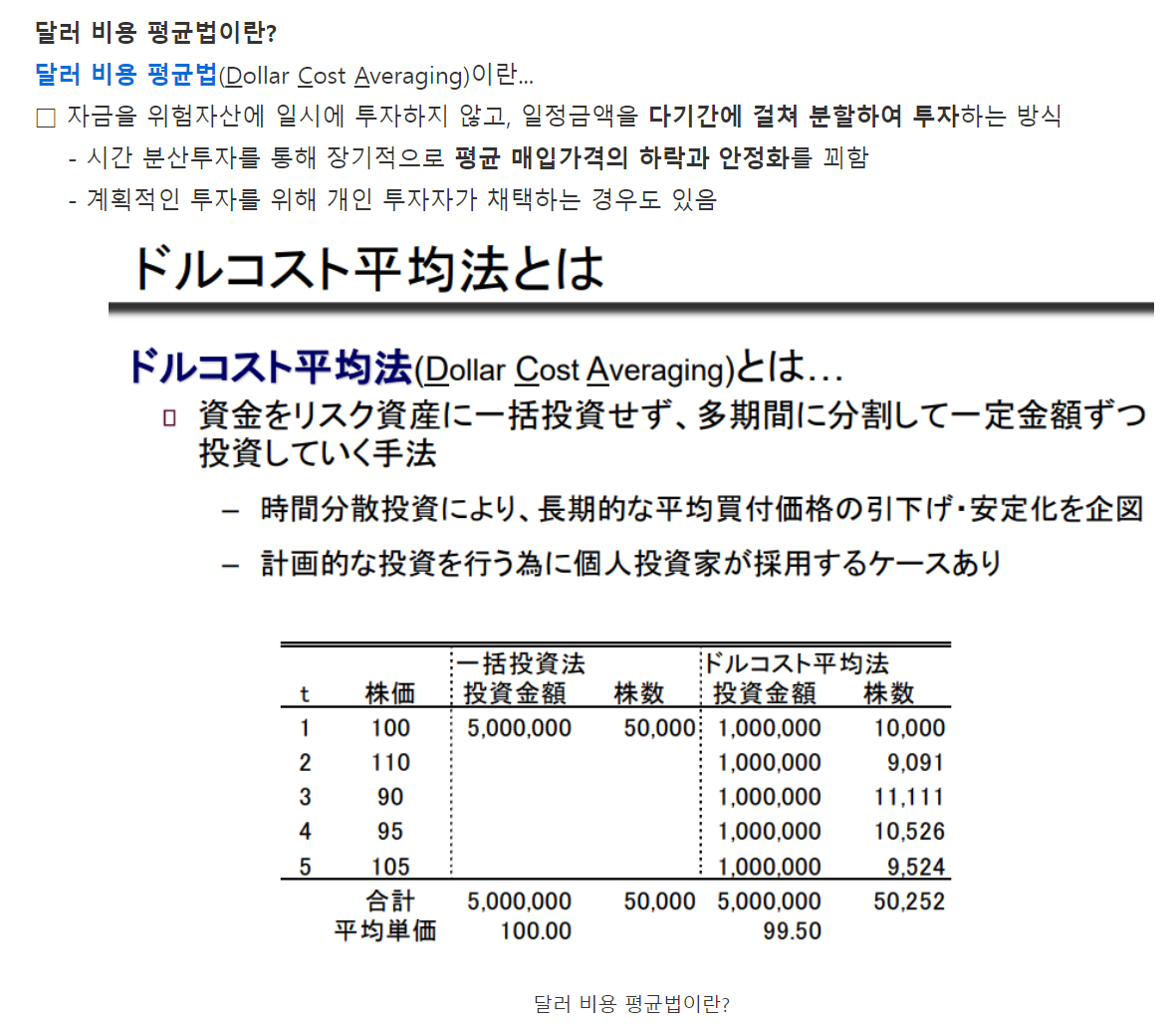

수업 중에 정액 분할 매수와 관련된 내용을 배웠다

(자산배분 #9-10) Strategic Asset Allocation

Strategic Asset Allocation Strategic Asset Allocation Strategic Asset Allocation이란 ➢ 장기적, 다기간적 관점에서 자산 배분을 결정하는 작업 재투자 위험, ➢ 수익률의 시계열적 상관관계, 기간 내 투자 제약 등

fastcho.tistory.com

예전부터 펀드 월별 분할 매수를 하고 있었지만, 그걸 더 잘게 쪼개면 좋지 않을까 생각하고 있었다.

평균매입가격을 시세변동과 일치시킬 수 있어서 하락장에서는 매입단가를 낮출 수 있다.

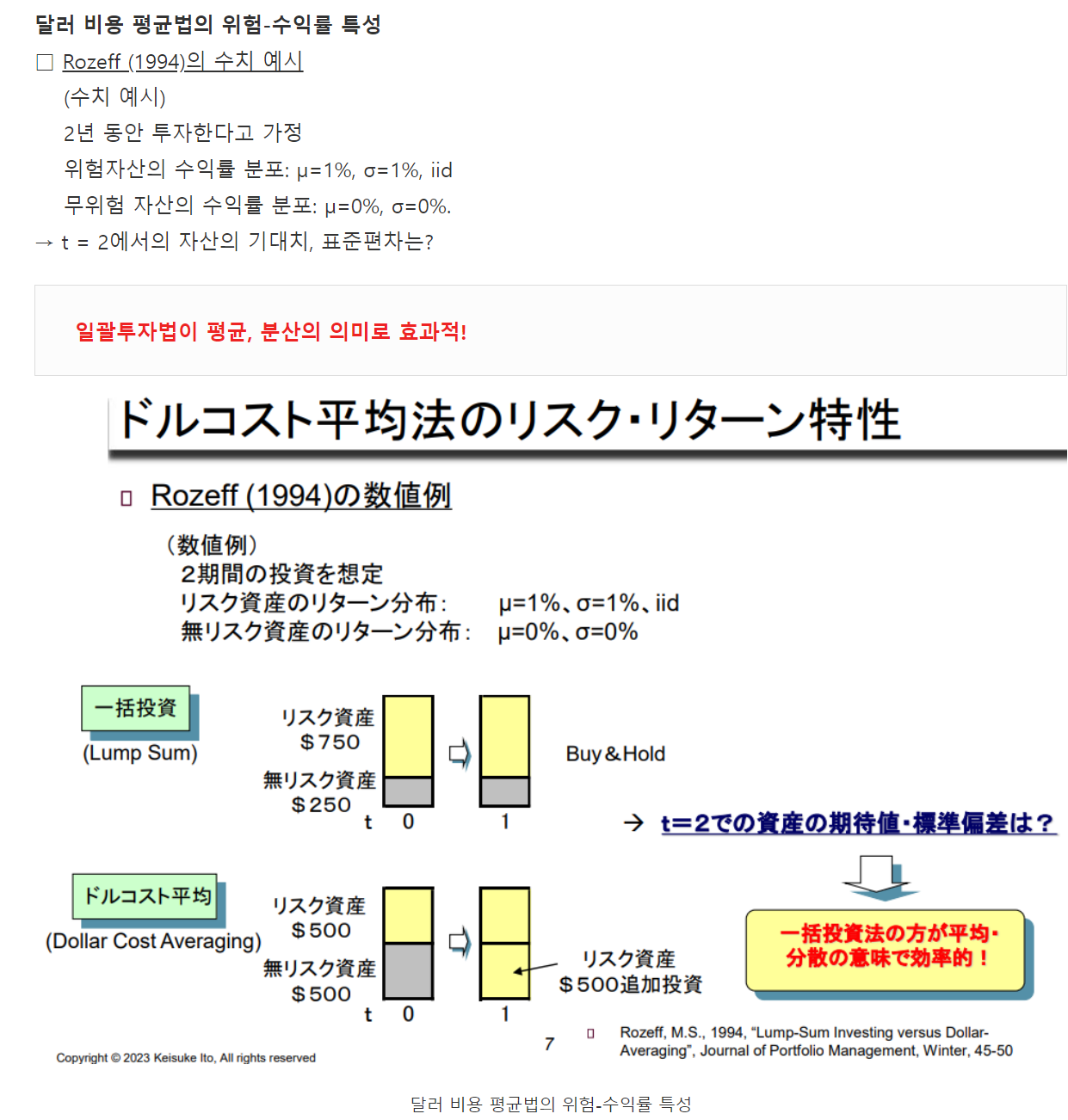

결론적으로 Lump Sum으로 초기에 한번에 투자하는 것이 리스크 측면이나 평균 측면에서 더 낫다인데..

솔직히 수많은 학생들이 동의하지 못했다.

수학적으로 그렇다는 뜻인데..

어차피 상승하는 장을 전제한다면 초기에 투자하는 것이 금액적으로 시간 리스크를 분산시킬 수 있고

정액분할매수할 경우에는 뒤로 갈 수록 시간 리스크가 더 많이 노출되게 되어서 리스크 측면에서도 불리하다는 것이다.

머리로는 이해가 되는데 가슴으로는 이해가 되지 않았다

왜냐하면 대부분 물려서 오랜 시간 복구하지 못하는 경우가 많기에..

재수 없는 경우에는 수학도 통하지 않을터..

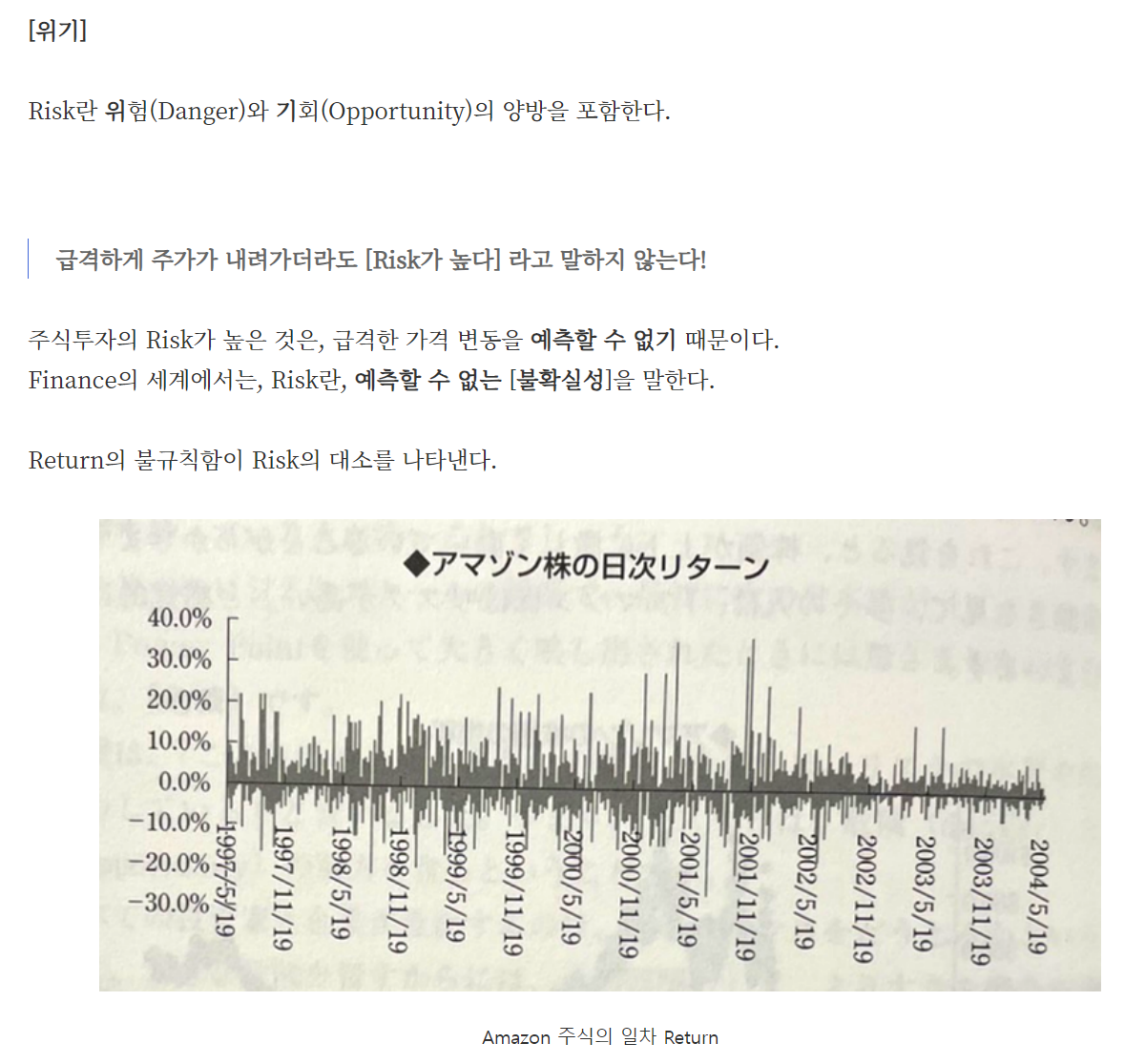

일자별 수익률 분포

아래는 Finance 수업에서 나왔던 부분인데

(Finance) 도구로서의 파이낸스 | 제2장 증권투자에 관한 이론

Finance에 있어서 [Risk]의 개념, 그리고 Risk의 정량화 방법을 설명하여, Portfolio에 개별 주식의 Risk와 Return의 관계를 고찰한다. 그리고, Portfolio 이론, CAPM(자본자산평가Model)에 대해 설명한다. 마지막

fastcho.tistory.com

아마존의 일별 등락을 보면 이렇게 분포가 되어있지만

이를 히스토그램으로 그려보면 0~10% 사이에 대부분의 일자별 등락이 위치한다.

즉 매일매일 주식을 사다보면 대부분 이기는 싸움을 하게 된다는 건데..

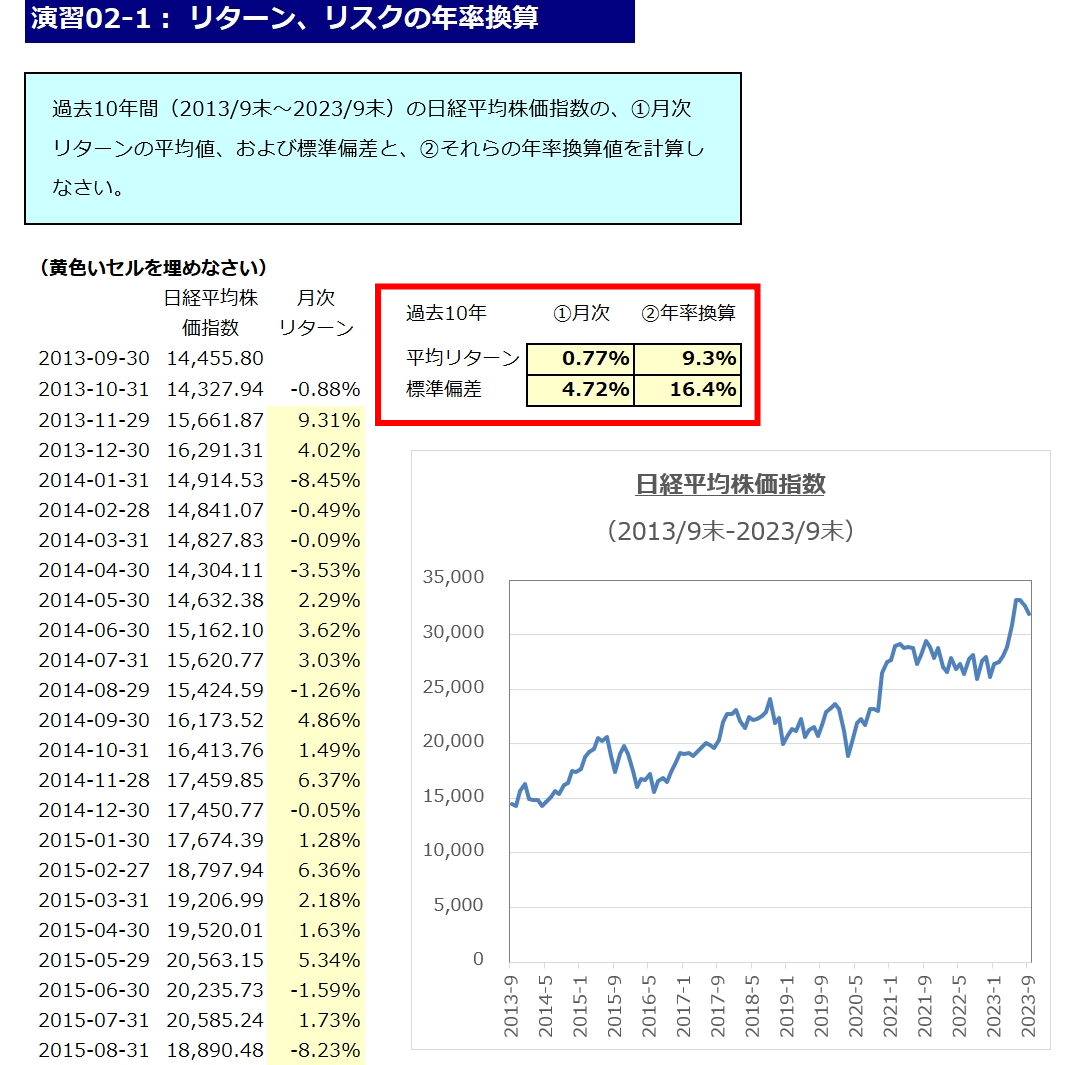

닛케이지수 월별 수익률

과거 10년간 닛케이지수의 월별 평균 수익률은 0.77%, 연환산은 9.3% 였으며,

표준편차는 월별 4.72%, 연 환산 16.4%였다

대수(로그) 수익률 계산

근데 저렇게 계산하는건 너무 나이브한 계산이고,, 대수 수익률을 계산해야하는데..

100에서 200, 다시 100으로 돌아올 경우에..

산술적으로 수익률을 계산하면 25%상승으로 나오지만,

대수 수익률을 계산하면 0%로 실질적인 수익률이 나온다. 로그로 계산한다는 뜻인데

이게 제일 정확한거 같다

닛케이 대수(로그) 수익률

그래서 다시 대수로 지난 10년간의 닛케이 수익률을 계산해보니,

월별 0.66%, 연간 7.9% (산술 9.3%보다는 확실히 낮아졌따)

당연히 표준편차는 그대로..

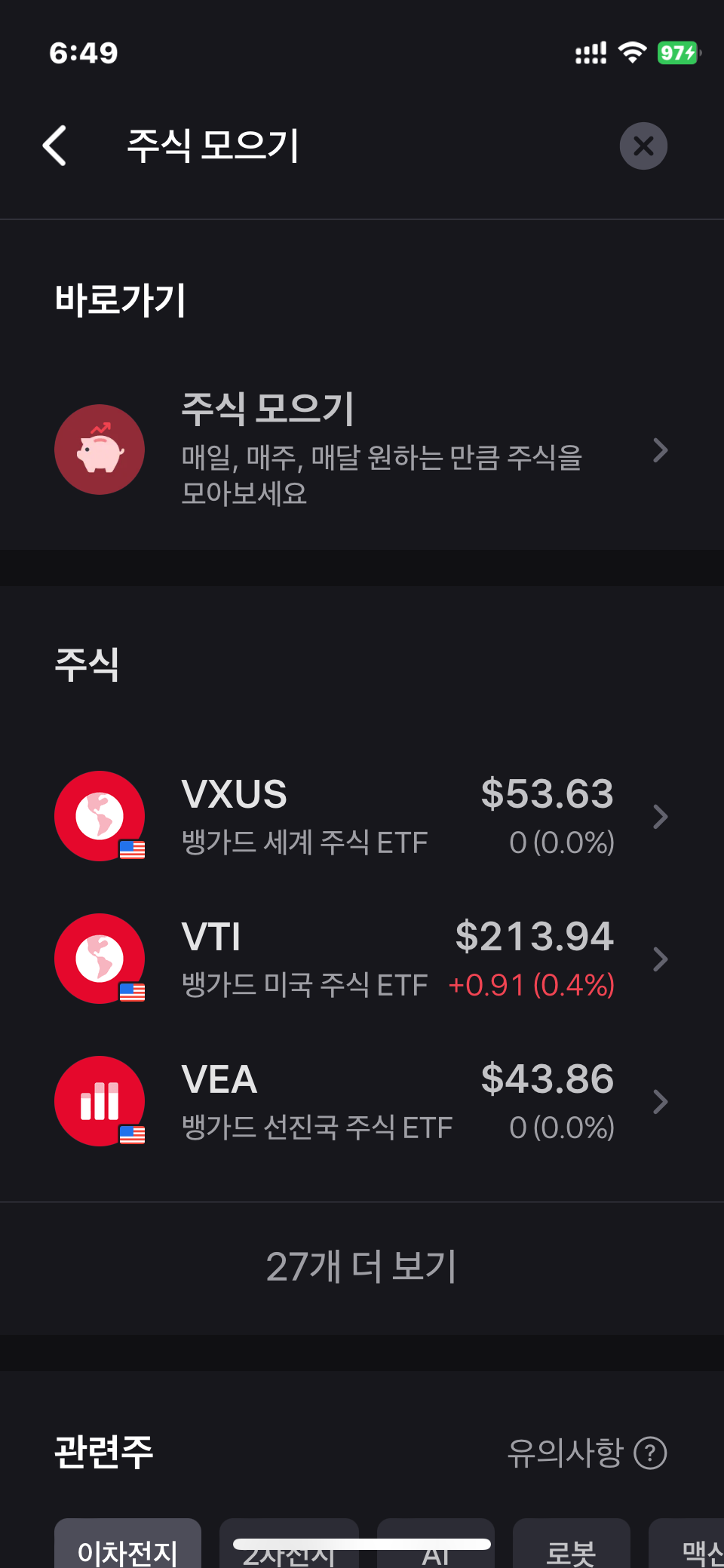

토스의 매일 주식 모으기 기능

잡설이 길었지만 어쨎든 기본적으로 우상향한다는 전제하에 일별 매수를 시작해보려고 한다

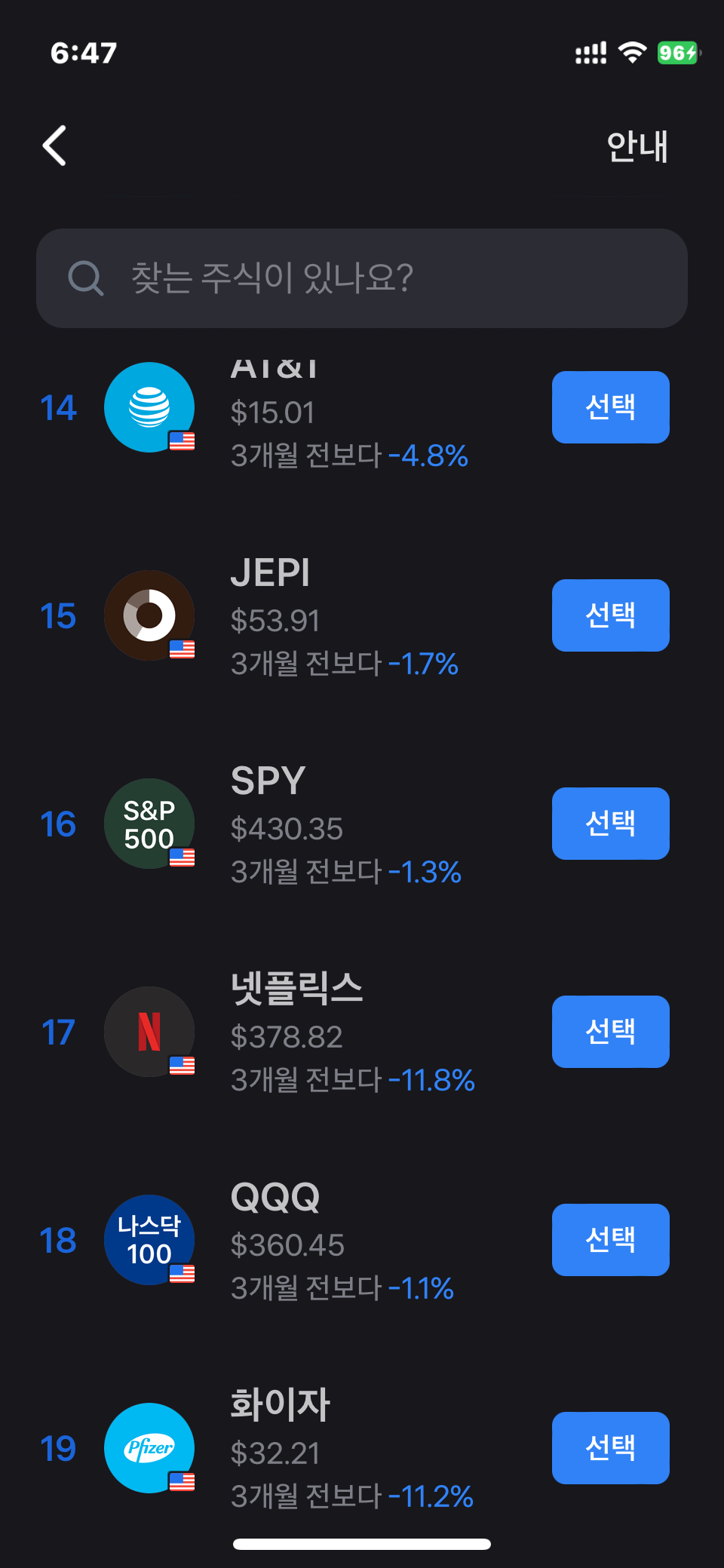

토스에서 주식 모으기 기능을 통해서 일자별 매수가 가능하다

이게 좋은게 ETF도 가능하다

원화기준 달러기준 모두 가능하다

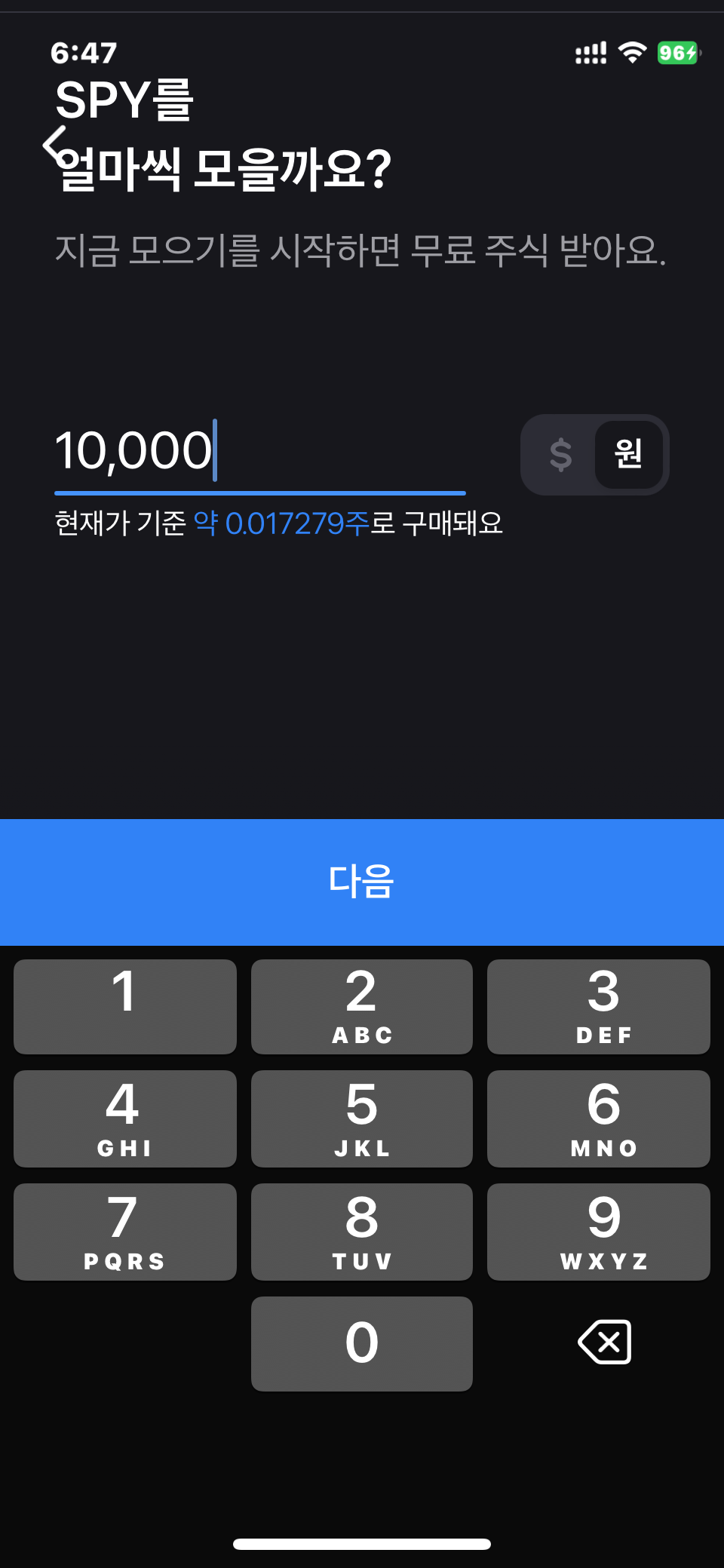

아래는 원화 기준으로 10,000원씩 매일 모으는 방식인데

원화는 환차 효과까지 섞여서 진정한 의미의 정액분할매수가 되지 않을 것 같아서 $10씩 매수하기로 했다.

내가 정한 종목은 총 4종목

GLD | QQQ | SCHD | SPY

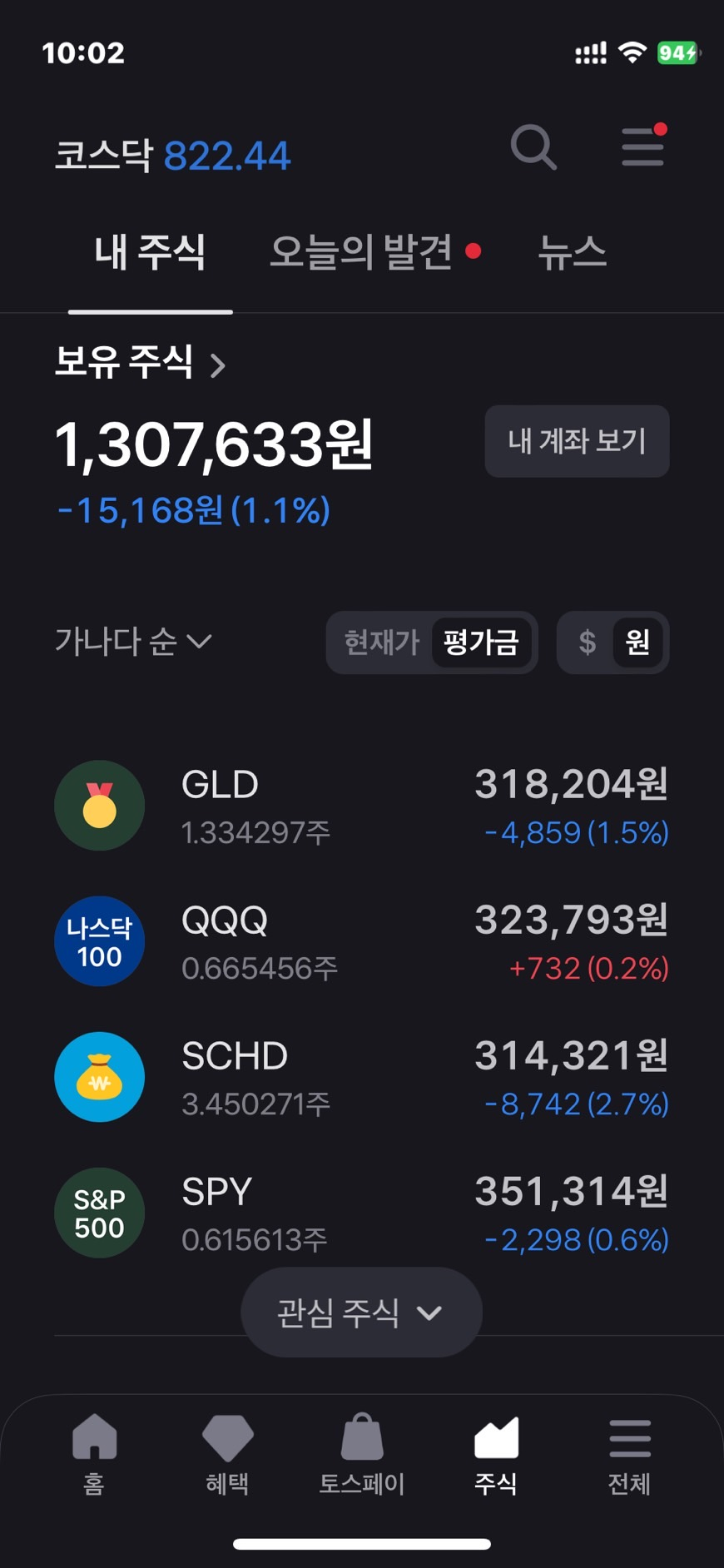

약 한달 가량 투자를 하고 있다 (일별로는 한 20번 정도 됐으려나)

원화값이 강세로 돌아서면서 당연하지만 달러 기준으로는 수익, 원화기준으로는 손실을 보고 있다

이건 어쩔수 없지만, 그래도 분할정액매수가 달러 기준으로는 효과를 보는 중..

GLD 금 실물투자 ETF

GLD는 금 실물에 투자하는 ETF

운용보수는 0.4%

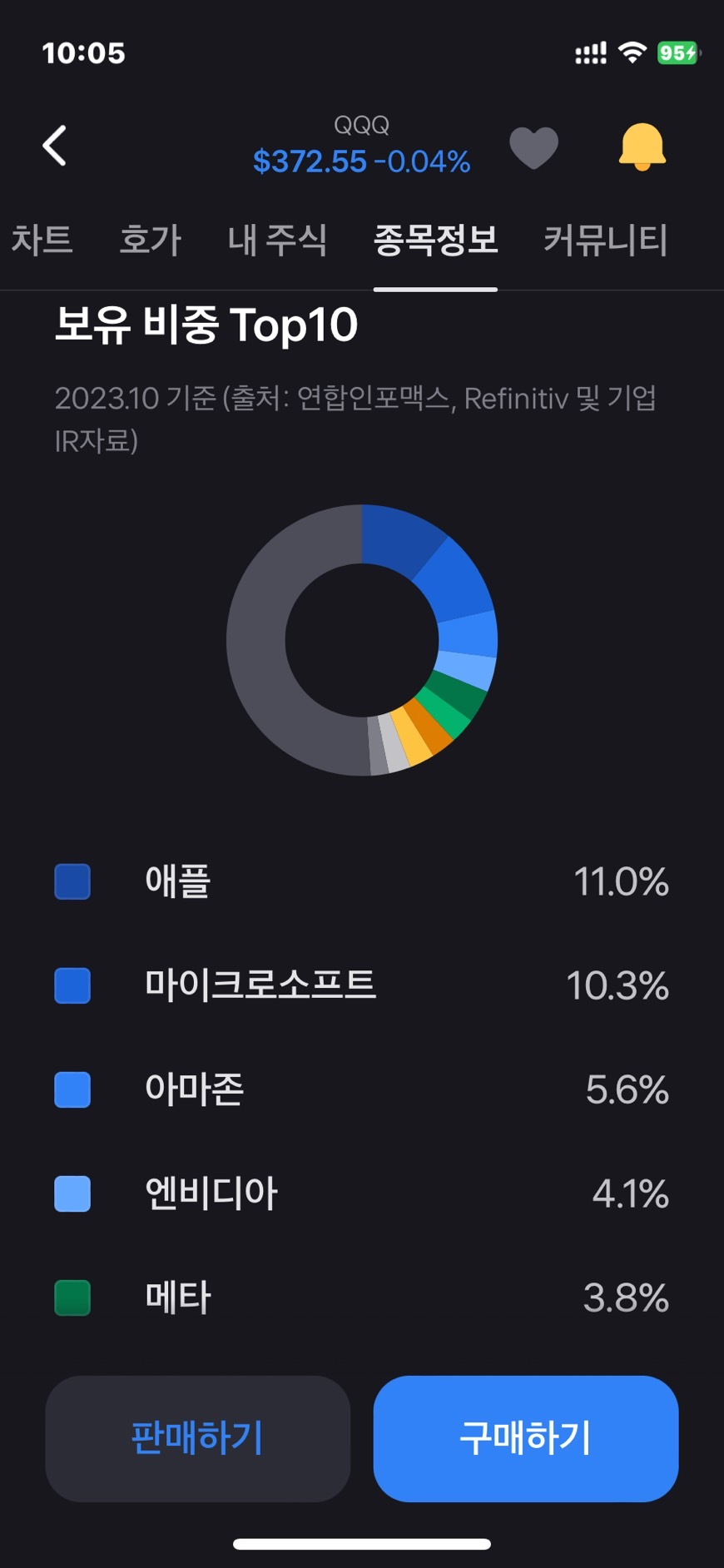

QQQ 나스닥100 ETF

QQQ는 나스닥100 에 투자하는 건데, 애플 마솝 갓마존 엔비디아 메타 등이 있다

배당수익률은 0.57%

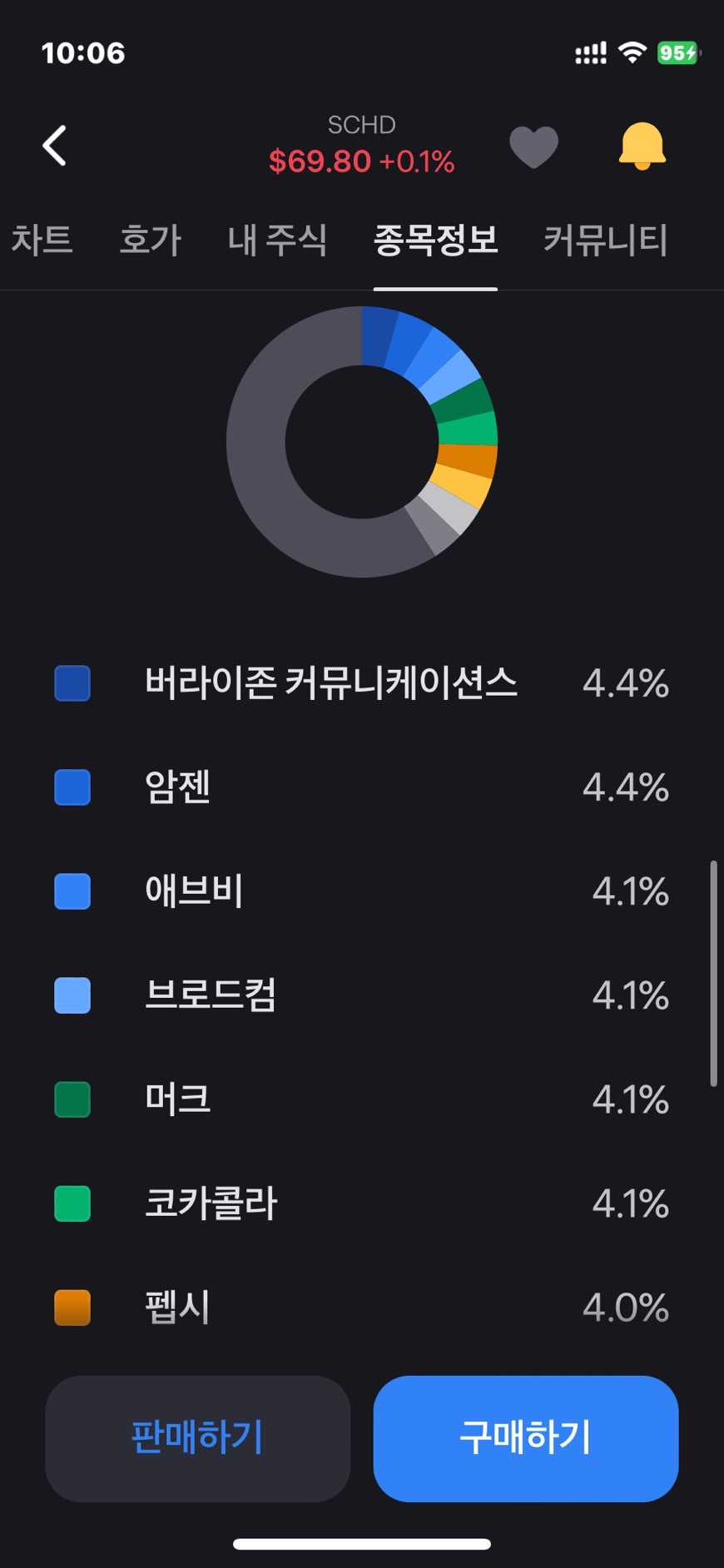

SCHD 고배당주 ETF

SCHD는 고배당주에 투자하는 ETF로 배당수익률이 3.6%

꽤 높은 편이다

버라이존, 암젠, 애브비, 브로드컴, 머크,, 그닥 친숙한 편은 아니다

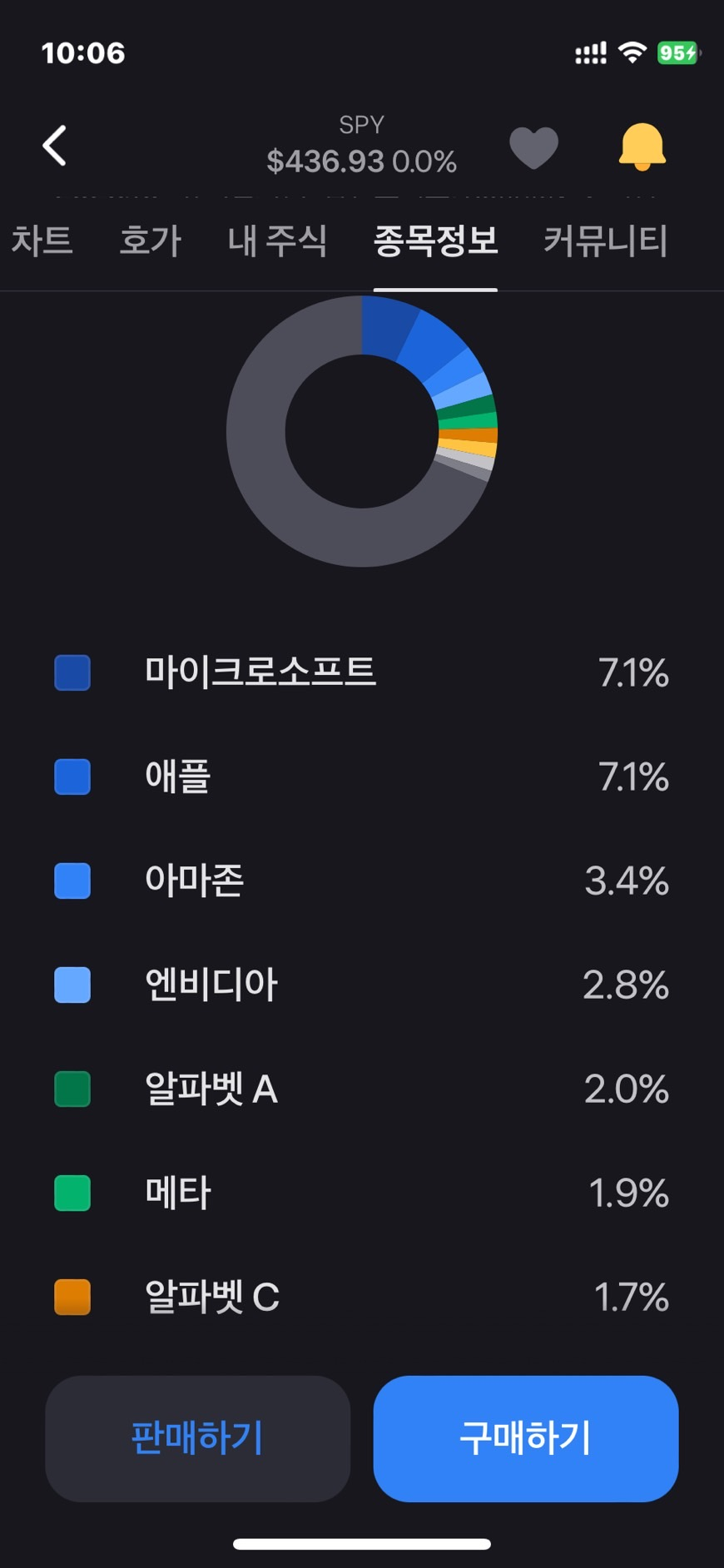

SPY S&P500 ETF

SPY는 S&P500에 투자하는 주식

어라 근데 마솝, 애플, 갓마존, 킹비디아, 갓파벳... 중복되네..?

배당수익률은 1.4%

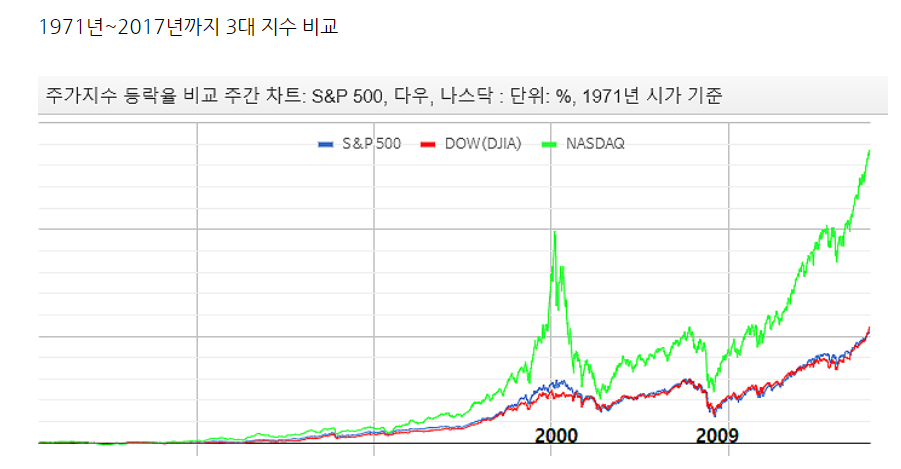

S&P 나스닥 차이

아래 블로그에 잘 정리가 되어있는데..

미국 3대 주가지수 - 다우지수, S&P500, 나스닥 비교

□ 미국 주식시장 3대지수 다우존스 산업평균지수 : Dow Jones Industrial Average S&P500 지수 ...

blog.naver.com

아하...

이게 결국 S&P는 뉴욕시장과 나스닥에 모두를 다 편입하다보니까 이렇게 결국 중복되는 결과가 나오는 것 같다.. ㅋㅋ

나스닥만 편차가 크고 S&P와 다우는 비교적 비슷한 흐름으로 보인다

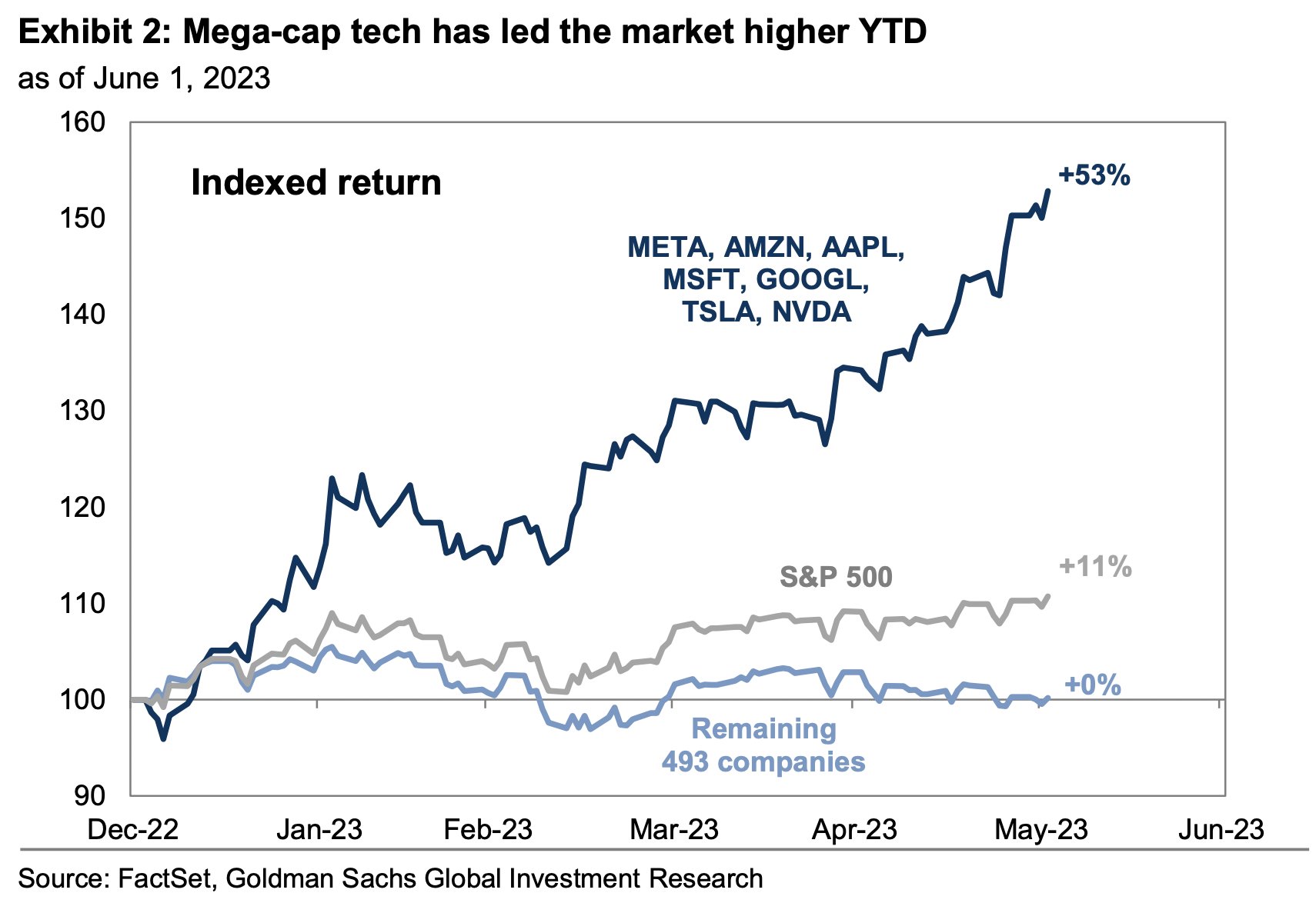

S&P7? S&P493?

S&P지수는 사실상 상위 몇개 종목이 다 이끌어내고, 나머지 지수로만 보면 거의 성장을 안한다는 이야기가 있다

실제로도 몇개 찾아보니.. 올해만 들어서도 그런 현상이 두드러진다고 한다...

이럴바에는 그냥 상위 7개 종목만 살까 싶기도 하다.. ㅋㅋ

찾아봐야겠다..

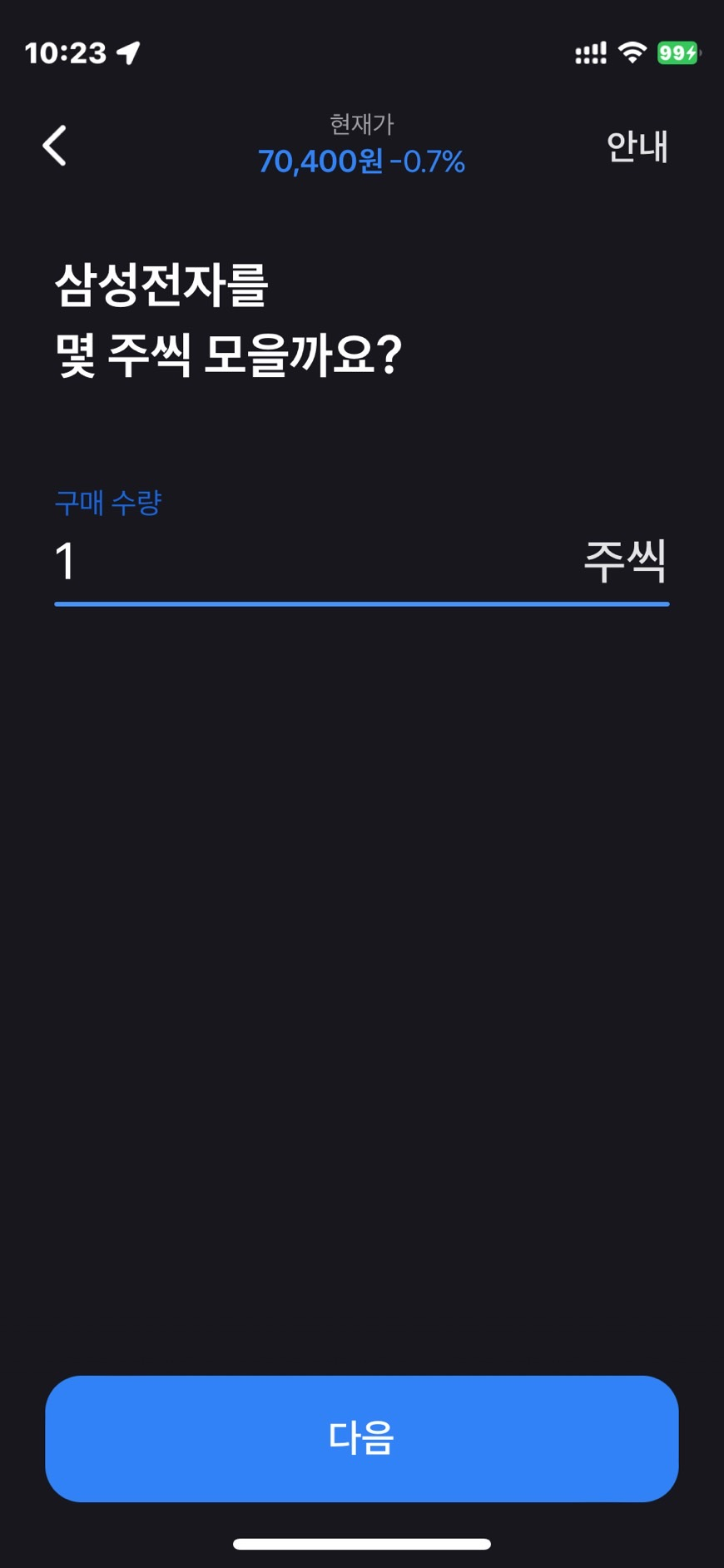

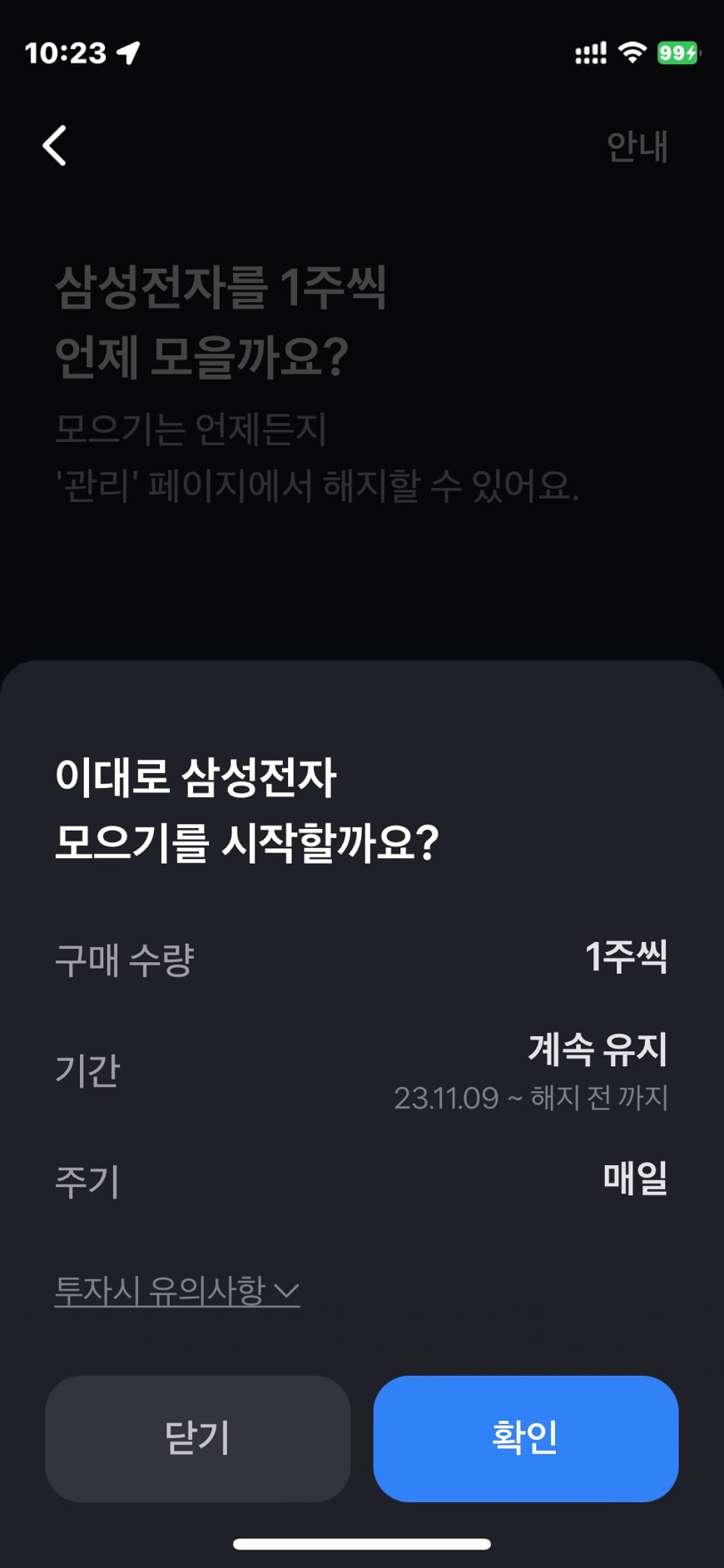

토스의 한국 주식 모으기 기능

참고로 한국 주식은 토스의 주식 모으기에서는 정액으로 안되고 1주 단위로만 가능하다..

그게 좀 구려서..

다음에 가능하면 다시 시도해보고자 한다

아래 링크 타면 뭔가 좋다고 하니.. 참고..

주식 모으기 시작하고 무료 주식 받기

최대 백만원까지 받을 수 있어요

tossinvest.com

페이페이

fastcho.tistory.com

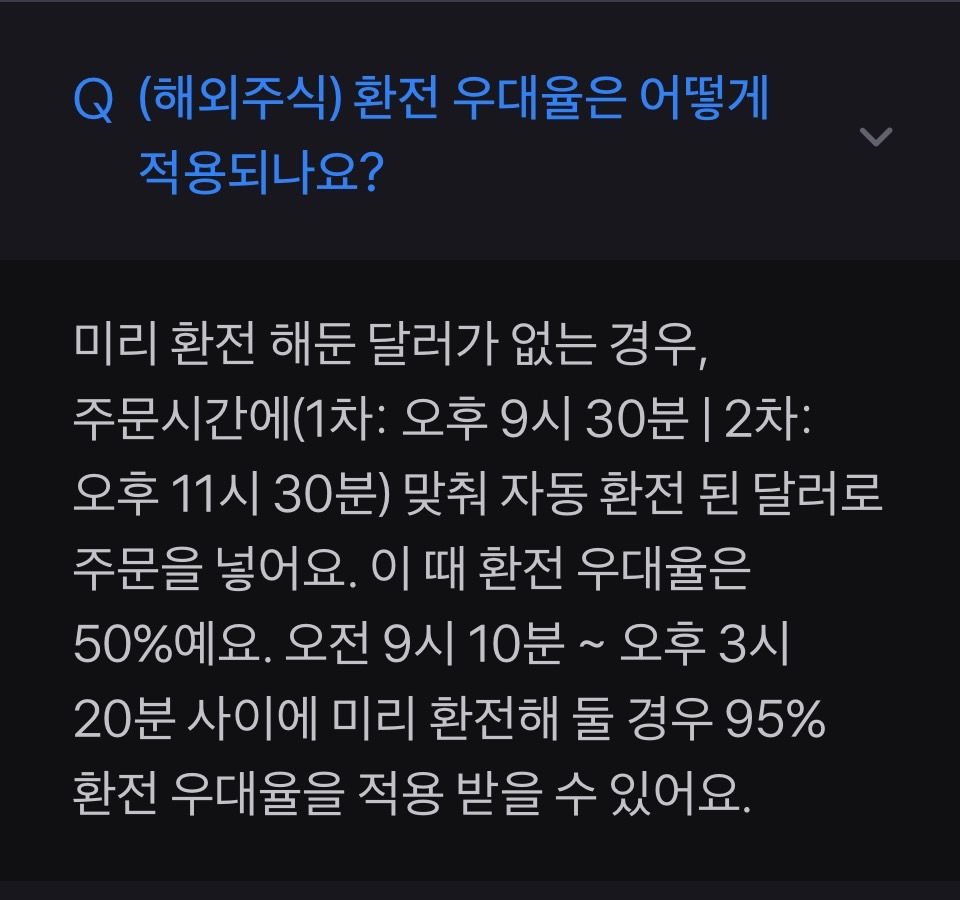

환전은 미리미리 해두자

오마이 이걸 모르고 있었다..

자동 환전이 되니까 편했는데 환전 수수료 우대율이 완전 달랐다..

자동 환전시에는 우대율이 50%, 내가 미리 환전해두면 95%..

이건 매일 습관처럼 환전을 해둬야겠다 ㅠㅠ

이걸 1년 뒤에야 알게 되다니 ㅠㅠ

얼마나 차이가 나나 봤더니 매일 40불을 환전할 경우 95% 수수료 우대로는 21원이 발생한다

즉 5% 수수료가 21원이니 50% 일 때는 210원..

매일 190원 정도 손해를 보고 있었는데 이걸 대충 영업일 기준으로 1년이면 250일이라고 치면

약 5만원.. 흠.. 뭐 나쁘진 않네.. ㅋㅋ

매일매일 이걸 해주는 비용 치고는 낫투배드.. ㅋㅋ

....

위에 환전 수수료가 10배 차이나는게 맞았다..

저기서 말장난을 하고 있는데

95% 할인과 50%할인은

즉 반대로 말해서.. 5%와 50%의 차이라서..

진짜 10배 차이가 나는게 맞았따 ㅠㅠ

자세한건 아래 포스팅으로 ㅠㅠ

토스증권에서 환전할 때는 반드시 직접 낮 시간에 환전하세요 | 안그러면 10배 비싸게 환전합니

자 토스 증권으로 미국 주식 모으기를 열심히 하고 있다 토스의 주식 모으기를 이용해 매일 정액 분할 매수 수익률 공개 | 미국 주식 | GLD SPY QQQ SCHD | 나스정액 분할 매수 수업 중에 정액 분

fastcho.tistory.com

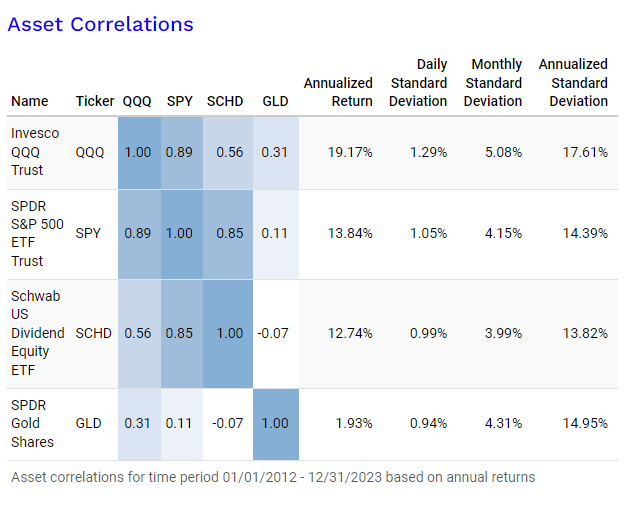

보유 자산의 상관관계

생각해보니 보유 자산의 상관관계가 서로 1에 근접하면 자산 배분 관점에서 의미가 없지 않겠는가

그래서 구글에서 ETF Correlation이라고 검색해서 한번 비교해보았다

https://www.portfoliovisualizer.com/asset-correlations

위에서 볼 수 있듯이 사실상 QQQ과 SPY는 거의 동일하다고 볼 수 있다.

그리고 재밌는건 SPY를 기준으로 보면 QQQ깐 SCHD도 거의 동일..

GLD야 말로 거의 무관하게 움직이니 자산배분 관점에서는 사실상 GLD가 의미 있지 않을까 싶다

즉, 여러개 나눠 담는다곤 하지만 사실상 비슷한거 3개 같이 담는거라서 폭락장에서는 대처가 어려울 수도 있겠다 ㅠㅠ

미국 쓰레기 채권에 투자해서 안정적인 고수익을 노려보자 | 하이일드 채권 ETF | 정크 본드 Junk Bo

자산 배분 또 배분 슈카횽이 항상 강조하는 자산 배분얼추 자산이 좀 생기면서 배분의 중요성에 눈을 뜨고 있다물론 폭등은 없지만 폭락을 막아보고자.. 그 일환으로 리츠를 투자하고 이어서

fastcho.tistory.com

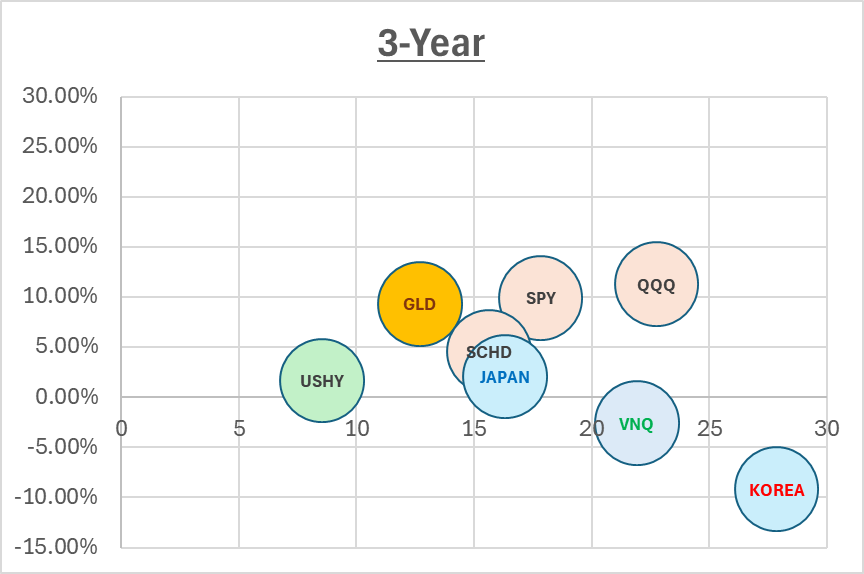

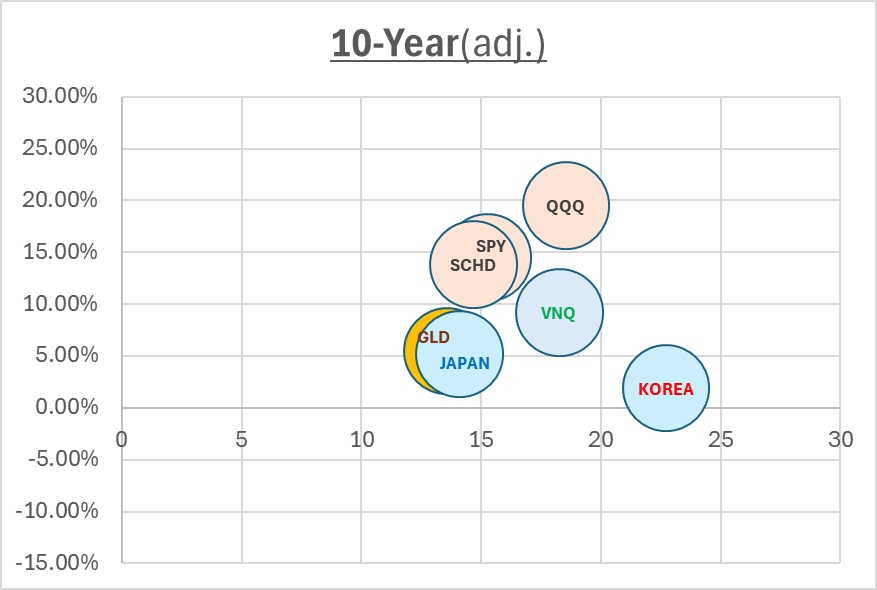

수익률과 리스크 분석

Yahoo Finance에 연도별 수익률과 리스크가 있어서 그 자료를 사용해보았다.

https://finance.yahoo.com/quote/QQQ/risk/

자동으로 차트도 그려주면 좋겠지만 그런건 유료라서..

한땀한땀 만들어보았다..

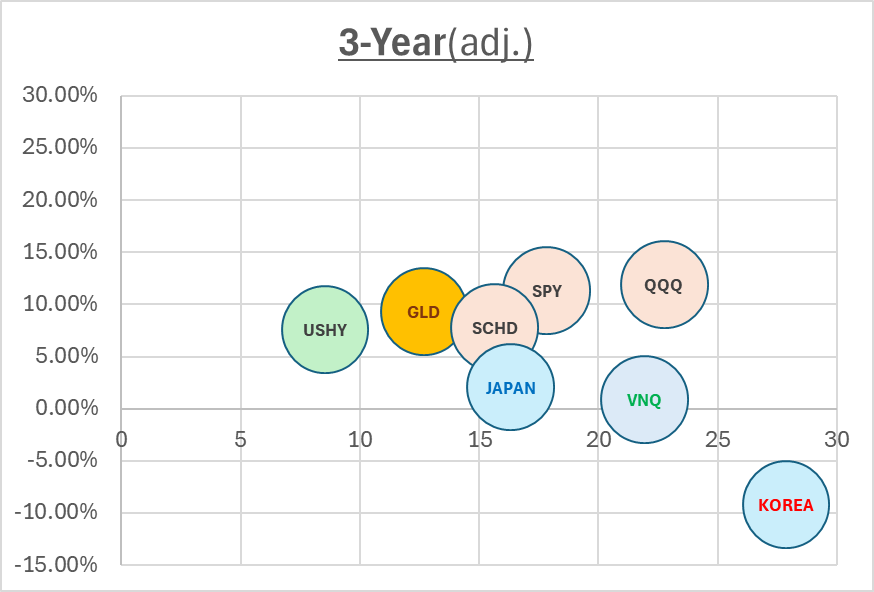

먼저 3년

코스피 안습이다.. ㅠㅠ

최근 미국 주식이 매우 좋았던 걸 감안하면 QQQ와 SPY는 수익률은 매우 높으나 그만큼 리스크도 높다

여기서 리스크라 함은 표준편차 즉 위아래로 얼마나 흔들리냐를 말하는 것이다

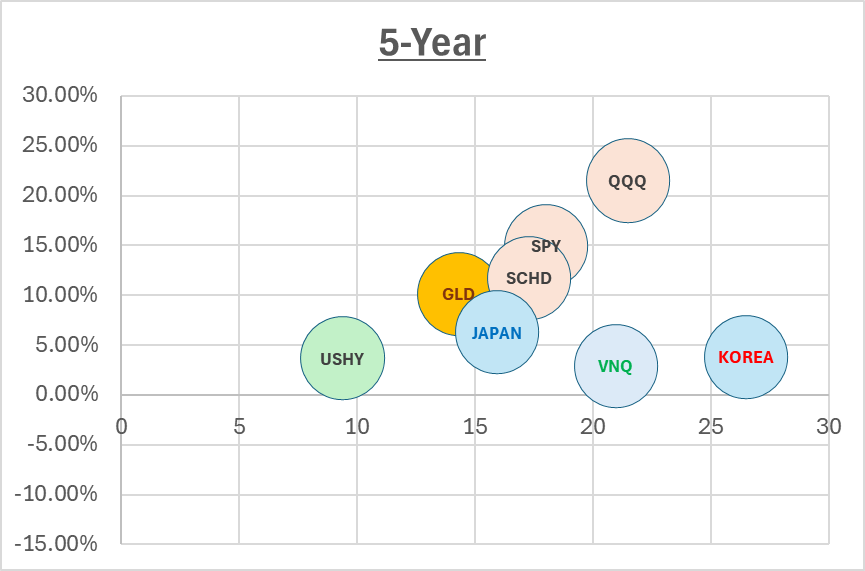

5년 나름 중기로 보면 QQQ가 단연 톱이지만 역시나 리스크가 신경이 쓰인다

코스피는 뭐냐.. ㅠㅠ

변동성만 크고 수익은 바닥이다..

이걸 보면 SCHD가 참 좋은 포지셔닝을 하고 있다

중위험 중수익..

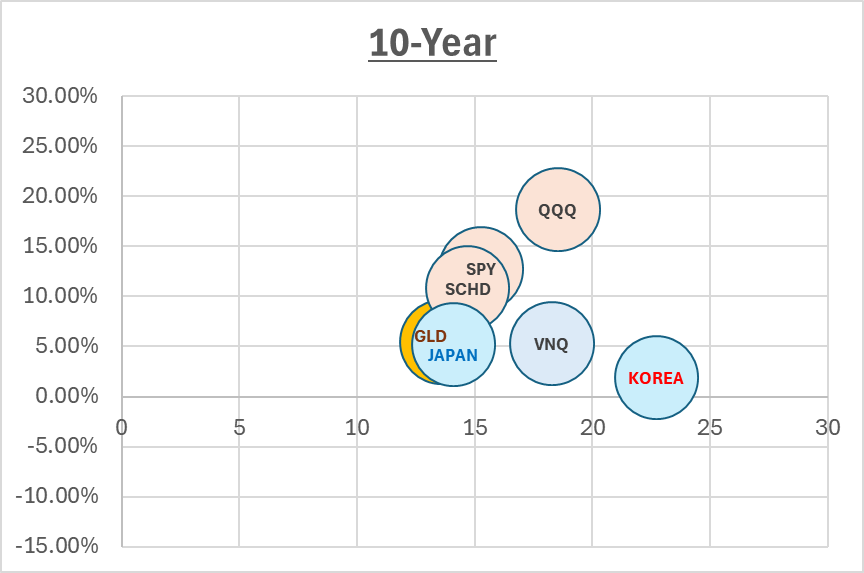

그리고 10년 기준..

중장기로 넘어가니까 비교적 가운데로 수렴하는 현상이 있는데..

역시나 SCHD가 매우 좋은 표지션을 하고 있다

10% 정도의 수익률이지만 다른 것과 비교해서 리스크는 낮은 편..

역시 중장기로는 SCHD가 답인것인가..

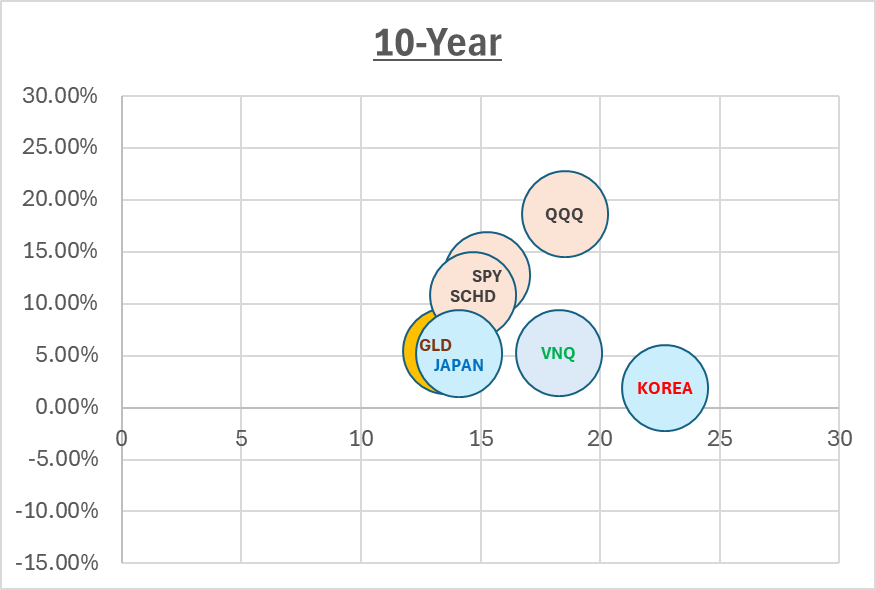

배당까지 감안하면..

SCHD는 배당수익률이 있으니 일단 그것도 감안해서 봐보자 평균 3% 정도 배당이 나온다 근데 그러고보니 최근 들어서 높아진거지 10년 전에는 그렇게까지 높진 않았네..

고개를 빼꼼

슈드가 수익률이 올라왔다

5년으로 보더라도 거의 SPY를 육박할만큼 올라오는 모습을 보인다

10% 달성이 이렇게 보면 어렵지도 않아보인다

(물론 미국이 요즘 미쳐서 그런거겠지만 ㅠㅠ)

10년으로 보더라도 거의 완벽한 수준의 포지셔닝을 보이고 있다

물론 미국 주식이라는게 10년 단위로 상승과 횡보를 반복하고 있어서 10년도 부족해보이지만..

그래도 이정도 분석이면 SCHD가 아주 위험하거나 그러지는 않아보인다

기승전 SCHD 결론인가.. ㅋ