반응형

야간 주 프로그램 기업 금융/거버넌스 연습 No.9

Agenda

- 합병 및 인수(M&As)의 기본

- M&A에 관한 실증 논문

- Fu, F., Lin, L., Officer, M.S., 2013. "Acquisitions driven by stock overvaluation: Are they good deals?" Journal of Financial Economics 109, 24-39.

Agenda

- 합병 및 인수(M&As)의 기본

- M&A에 관한 실증 논문

- Fu, F., Lin, L., Officer, M.S., 2013. "Acquisitions driven by stock overvaluation: Are they good deals?" Journal of Financial Economics 109, 24-39.

1. 합병 및 인수(M&As)의 기본

- 인수의 가치 효과

- 인수로 인해 대상 기업의 미래 현금 흐름 증가가 기대됨 (시너지 효과).

- 대상 기업의 미래 현금 흐름이 아래 표와 같이 예측됨. 할인율을 10%로 가정하면:

- 인수의 가치 효과 = 2000 - 1000 = 1000

1. 합병 및 인수(M&As)의 기본

- 인수자에게 있어서의 가치 효과

- 인수 전 대상 기업의 시장 가치는 1,000

- 인수 기업은 대상 기업을 인수할 때 일반적으로 프리미엄을 지불함

- 대상 기업의 모든 주식을 1,500에 인수하는 경우 (프리미엄 50%), 인수자에게 있어서의 가치 효과는:

- 2000 – 1500 = (2000 – 1000) – 500 = 500

- 이 경우, 프리미엄(500)이 인수의 총 가치 효과(1,000)보다 작기 때문에, 인수 기업은 이익을 얻음

1. 합병 및 인수(M&As)의 기본

- 미국 M&A에 관한 잘 알려진 사실

- 미국의 선행 연구에 따르면, 인수 발표 시 대상 기업은 긍정적인 주가 반응을 보이는 반면, 인수 기업의 주가 반응은 유의미하지 않거나 유의미하게 부정적인 결과를 보일 수 있음.

- Source: Asquith, P., 1983. Merger bids, uncertainty, and stockholder returns. Journal of Financial Economics 11, 51-83

1. 합병 및 인수(M&As)의 기본

- 미국 M&A에 관한 잘 알려진 사실 (계속)

- 인수 기업이 프리미엄을 과도하게 지불하고 있다고 해석하는 것이 일반적임.

- 예를 들어, 앞선 예에서 대상 기업의 모든 주식을 구매하는 데 인수 기업이 2000을 지불하면 (프리미엄 100%), 인수 기업의 가치 효과는 다음과 같이 0이 됨:

- 2000 – 2000 = (2000 – 1000) – 1000 = 0

1. 합병 및 인수(M&As)의 기본

- 연습 문제: Masulis et al. (2007)은 어떤 인수가 발표 시 부정적인 주가 반응을 얻는지 분석하고 있다.

다음 슬라이드에 인수 기업의 5일 CAR이 제시되어 있다.

주요 결과를 설명하시오.- Masulis, R.W., Wang, C., Xie, F., 2007. "Corporate governance and acquirer return."

- 주의 사항: GIM과 BCF는 기업이 채택한 인수 방어책의 수를 나타냄.

값이 클수록 경영자가 적대적 인수의 위협에서 해방되어 있으며, 기업 거버넌스가 약함을 의미함 (독재 체제).

GIM은 스태거드 보드, 골든 패러슈트, 포이즌 필 등 24개의 인수 방어책에 의해 생성됨.

BCF는 주주 가치에 부정적인 영향을 미치는 6개의 인수 방어책만을 사용하여 생성됨.

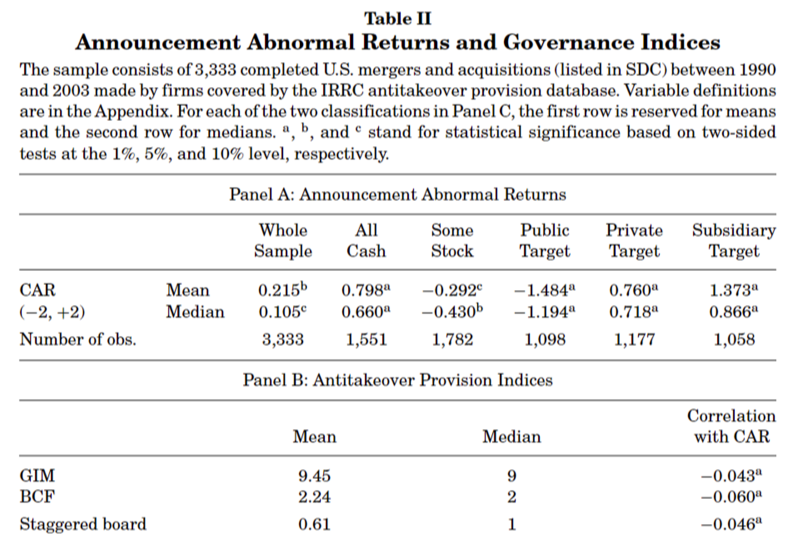

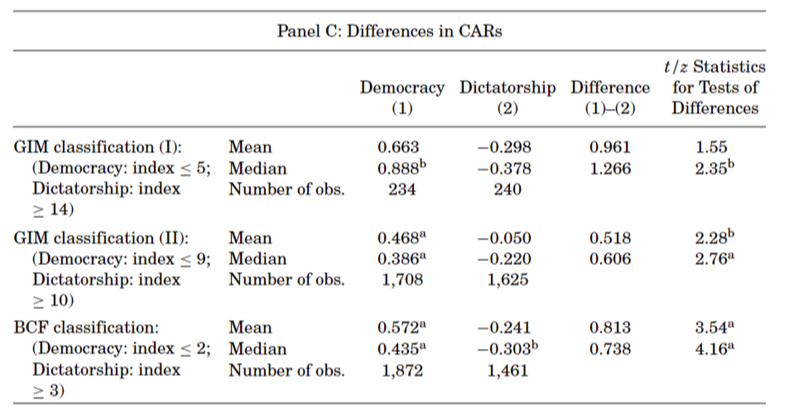

표 II 발표 이상 수익률과 거버넌스 지수

샘플은 1990년부터 2003년 사이에 IRRC 적대적 인수 방어 조항 데이터베이스에 포함된 기업들이 수행한 3,333건의 완료된 미국 합병 및 인수(SDC에 나열된)로 구성되어 있습니다.

변수 정의는 부록에 있습니다.

패널 C의 두 분류 각각에 대해, 첫 번째 행은 평균을, 두 번째 행은 중앙값을 나타냅니다.

a, b, c는 각각 양측 검정에서 1%, 5%, 10% 유의수준에 따른 통계적 유의성을 나타냅니다.

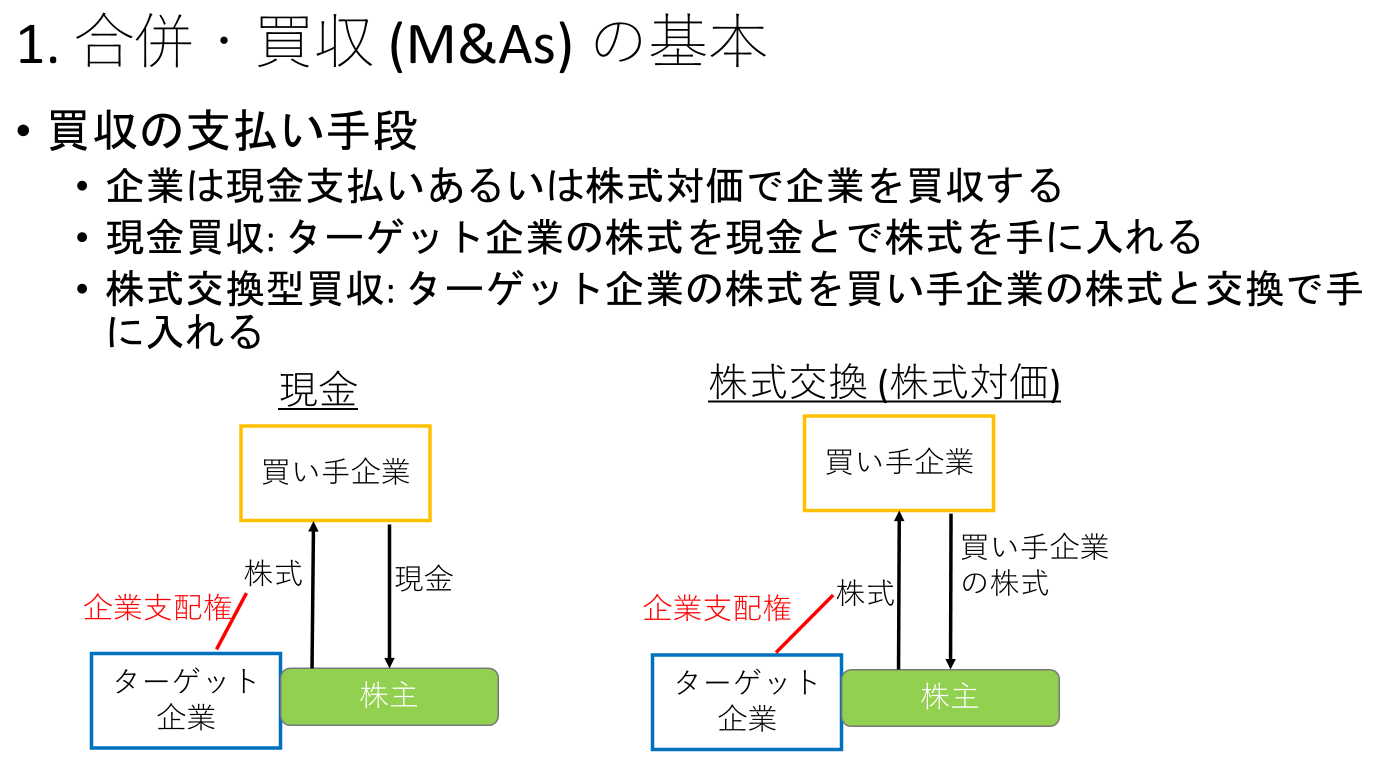

1. 합병 및 인수(M&As)의 기본

- 인수의 지불 수단

- 기업은 현금 지불 또는 주식 대가로 기업을 인수할 수 있음

- 현금 인수: 대상 기업의 주식을 현금으로 매입

- 주식 교환형 인수: 대상 기업의 주식을 인수 기업의 주식과 교환하여 매입

1. 합병 및 인수(M&As)의 기본

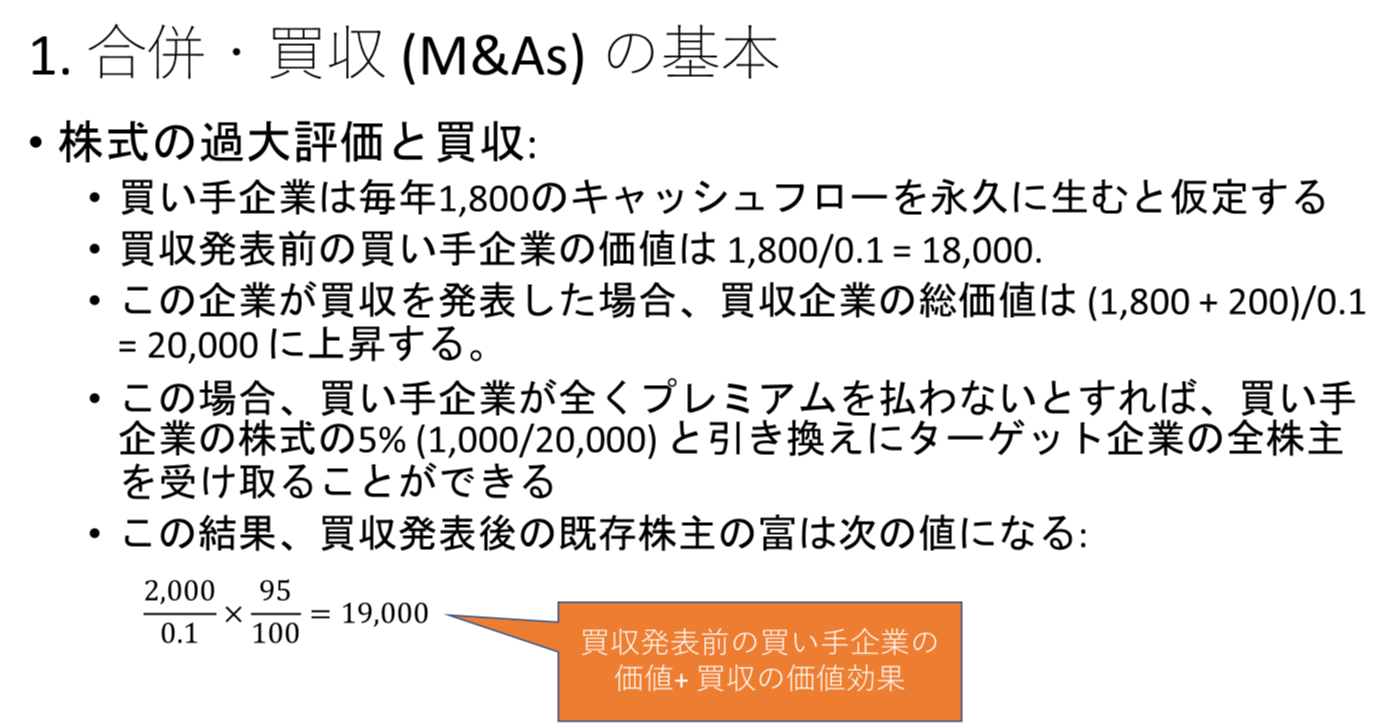

- 주식의 과대평가와 인수:

- 가정: 인수 기업은 매년 1,800의 현금 흐름을 영구적으로 창출한다고 가정

- 인수 발표 전: 인수 기업의 가치는 1,800 / 0.1 = 18,000

- 인수 발표 후: 인수 기업의 총 가치는 (1,800 + 200) / 0.1 = 20,000으로 상승

- 이 경우, 인수 기업이 전혀 프리미엄을 지불하지 않는다면, 인수 기업의 주식 5% (1,000 / 20,000)와 교환하여 대상 기업의 모든 주식을 받을 수 있음

- 결과: 인수 발표 후 기존 주주의 부는 다음 값이 됨:

( 2,000 / 0.1 ) x ( 95 / 100 ) = 19,000

인수 발표 전 인수 기업의 가치 + 인수의 가치 효과

1. 합병 및 인수(M&As)의 기본

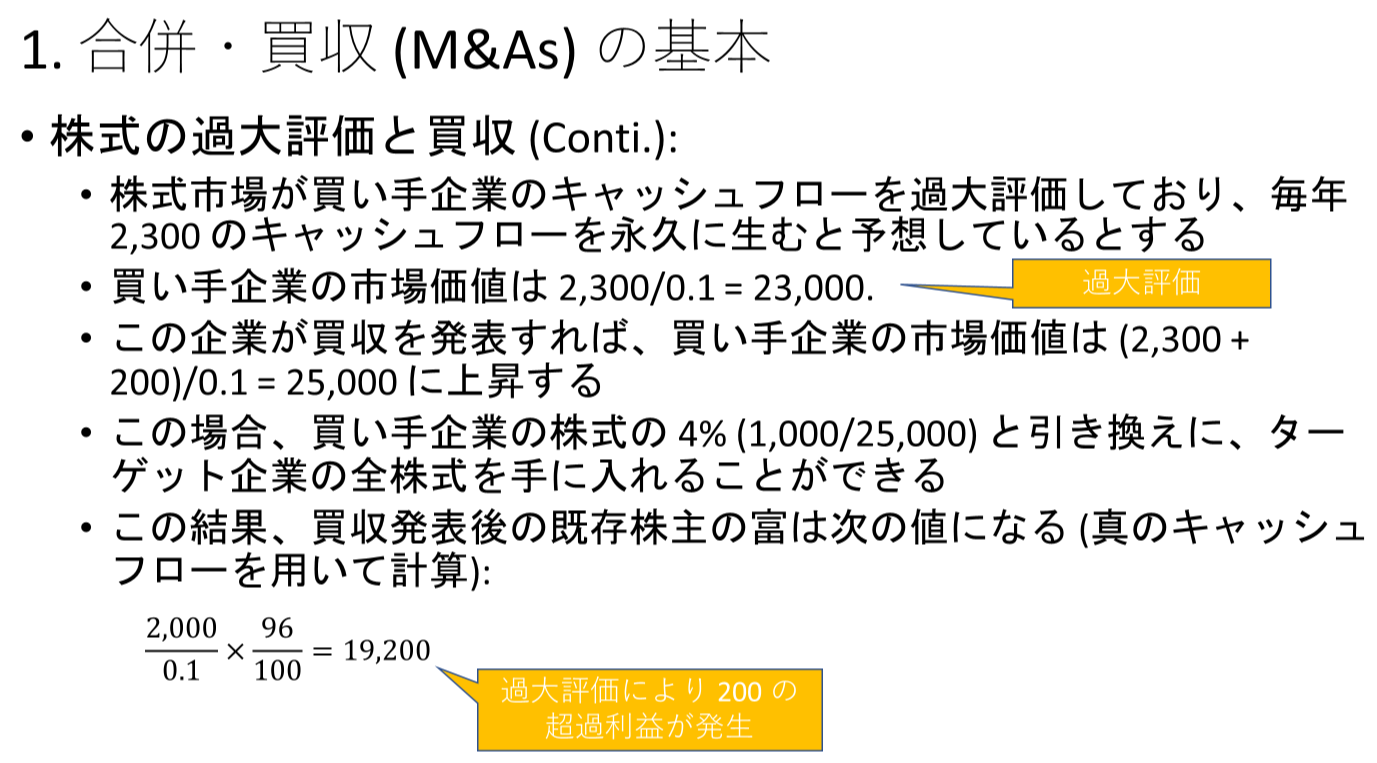

- 주식의 과대평가와 인수 (계속):

- 가정: 주식 시장이 인수 기업의 현금 흐름을 과대평가하여, 매년 2,300의 현금 흐름을 영구적으로 창출할 것으로 예상

- 인수 기업의 시장 가치: 2,300 / 0.1 = 23,000 (과대평가)

- 인수 발표 후 시장 가치: (2,300 + 200) / 0.1 = 25,000

- 이 경우, 인수 기업의 주식 4% (1,000 / 25,000)와 교환하여 대상 기업의 모든 주식을 받을 수 있음

- 결과: 인수 발표 후 기존 주주의 부는 다음 값이 됨 (실제 현금 흐름을 사용하여 계산):

( 2,000 / 0.1 ) x ( 96 / 100 ) = 19,200

과대평가로 인한 200의 초과 이익 발생

1. 합병 및 인수(M&As)의 기본

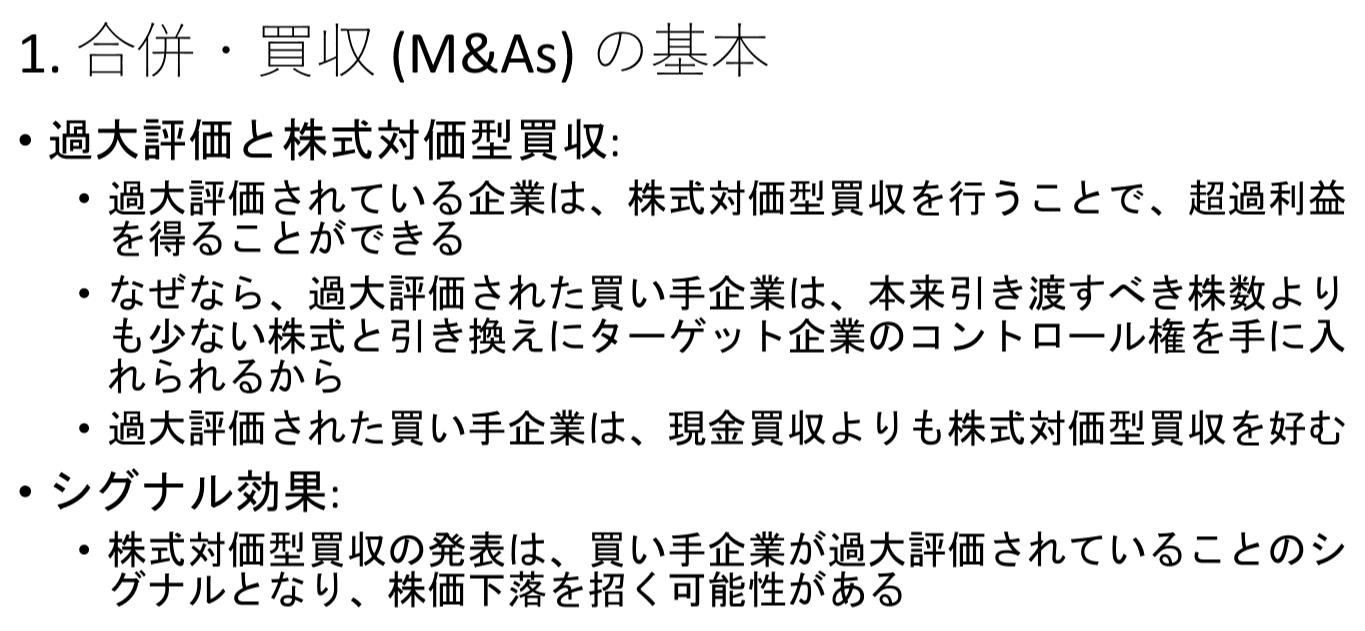

- 과대평가와 주식 교환형 인수:

- 과대평가된 기업은 주식 교환형 인수를 통해 초과 이익을 얻을 수 있음

- 이유: 과대평가된 인수 기업은 본래 넘겨야 할 주식 수보다 적은 주식을 제공하고 대상 기업의 지배권을 획득할 수 있기 때문

- 과대평가된 인수 기업은 현금 인수보다 주식 교환형 인수를 선호함

- 신호 효과:

- 주식 교환형 인수의 발표는 인수 기업이 과대평가되었다는 신호가 되어, 주가 하락을 초래할 가능성이 있음

1. 합병 및 인수(M&As)의 기본

- 연습 문제: National Bank of Canada는 2024년 6월 11일에 Canadian Western Bank를 주식 대가로 인수한다고 발표했다.

NationalBankCanada.xlsx의 데이터를 사용하여 3일 CAR을 구하시오.

B열과 C열은 각각 National Bank of Canada와 S&P/TSX Composite Index (토론토 증권거래소의 시장 지수)이다.

발표 170일 전부터 21일 전까지의 데이터를 시장 모델 추정에 사용하시오.

Agenda

- 합병 및 인수(M&As)의 기본

- M&A에 관한 실증 논문

- Fu, F., Lin, L., Officer, M.S., 2013. "Acquisitions driven by stock overvaluation: Are they good deals?" Journal of Financial Economics 109, 24-39.

1. 서론

- 과대평가와 주식 교환형 인수

- Shleifer and Vishny (2003): 과대평가된 기업은 자신보다 과대평가 정도가 낮은 기업을 주식 대가로 인수함으로써 주주 가치를 증가시킬 수 있다.

- 실증 연구: 주식 대가 인수의 과대평가 동기가 지지되고 있다:

- Rhodes-Kropf et al. (2005); Dong et al. (2006); Ang and Cheng (2006)

- 주식 대가형 인수 기업은 대상 기업에 비해 더 과대평가되어 있다.

- 주식의 과대평가 수준이 높을수록 기업이 주식 대가형 인수를 실행할 확률이 높아진다.

- Savor and Lu (2009): 주식 대가형 인수가 완료된 경우, 실패한 경우(발표가 후에 철회된 경우)와 비교하여 인수 기업의 장기 주식 수익률이 낮다.

1. 서론

- 본 논문의 목적:

- 주식 대가형 인수에 의해 인수 기업의 주주 가치가 창출된다는 주장을 반박하고자 함.

- 인수 기업의 주주가 과대평가된 주식을 사용한 인수에서 이익을 얻으려면, 인수 기업은 주식의 상대적인 과대평가를 활용하여 유리한 주식 교환 비율(낮은 프리미엄)을 달성하도록 협상해야 함.

- 거래의 시너지 효과가 크게 부정적이면, 주주 가치를 높이는 데 기여하지 않음.

- 1985년부터 2006년까지 미국 기업이 발표하고 완료한 합병 및 인수를 분석함.

1. 서론

- 분석 전략:

- 주의사항: 본 논문의 주식 대가형 인수 샘플 중 3분의 1에서는 인수 기업이 과대평가되지 않았거나, 대상 기업에 비해 더 과대평가된 것이 아니었음.

- 본 논문의 접근: 이러한 거래를 삭제하고, 과대평가의 혜택을 받는 거래에 집중함.

- 발표 전, 대상 기업과 비교하여 인수 기업의 상대적인 과대평가 정도가 큰 주식 대가형 인수를 식별함.

- 이러한 거래는 Shleifer and Vishny (2003)가 제시한 과대평가를 활용한 유리한 인수에 가장 적합한 사례임.

2. 데이터

- 샘플 선정:

- SDC US M&A 데이터베이스를 이용

- 1985~2006년 사이에 발표 및 완료된 거래

- 26페이지에 기재된 필터링 기준을 적용

- 샘플: 주식 대가형 인수 1,319건, 현금 인수 671건

- 표 1:

- 1980년대 후반 M&A 붐 시기에는 현금 거래가 많았음

- 1990년대 후반 M&A 붐 시기에는 주식 대가형 인수가 현금 인수를 초과함

3. 주식 과대평가로 인해 동기 부여된 인수 식별

- 과대평가된 인수 기업을 어떻게 식별할 것인가

- 초기 연구에서는 **시가 장부가 비율 (M/B = 주가 / 주당 순자산)**이 사용되었음

- 그러나, 높은 시가 장부가 비율이 반드시 과대평가를 의미하는 것은 아님. 일반적으로, 효율적인 기업이나 성장 기회가 많은 기업은 시가 장부가 비율이 높음

- 시가 장부가 비율 중 미스프라이싱(과대 또는 과소평가) 부분을 펀더멘털 가치로부터 구분할 필요가 있음

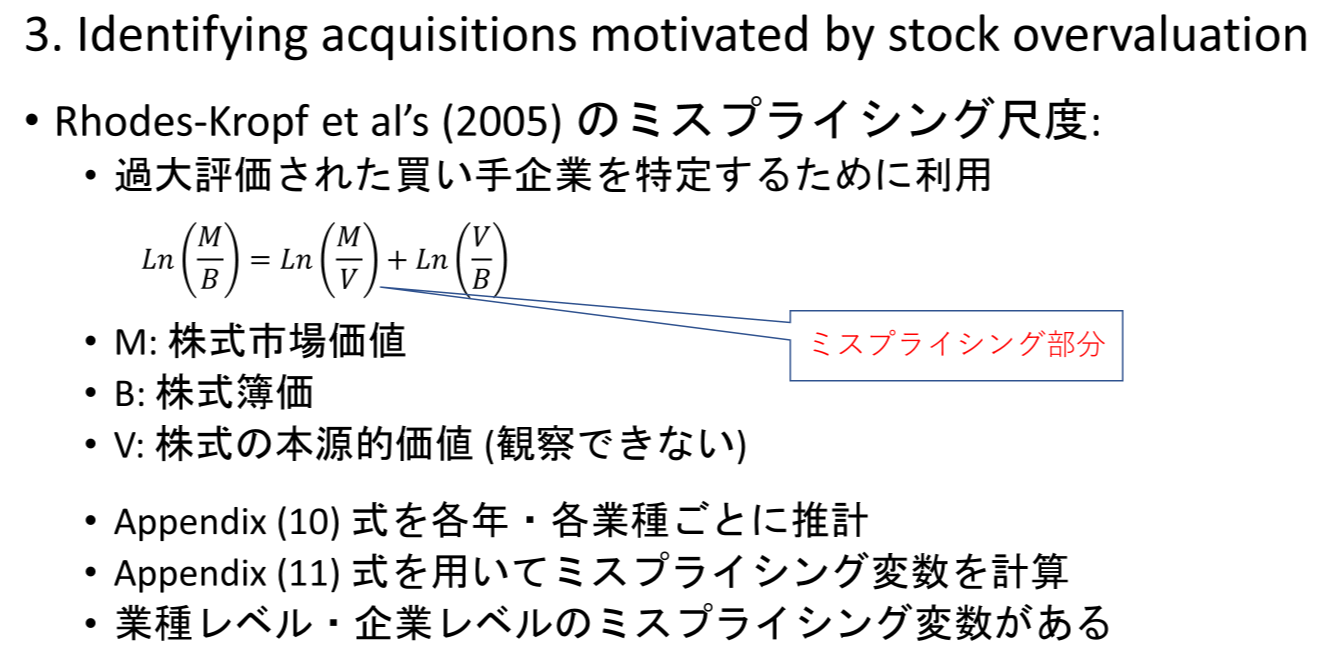

3. 주식 과대평가로 인해 동기 부여된 인수 식별

- Rhodes-Kropf et al. (2005)의 미스프라이싱 척도:

- 과대평가된 인수 기업을 식별하기 위해 사용됨

𝐿𝑛 ( 𝑀 / 𝐵 ) = 𝐿𝑛 ( 𝑀 / 𝑉 ) + 𝐿𝑛 ( 𝑉 / 𝐵 ) (미스프라이싱 부분) - M: 주식 시장 가치

- B: 주식 장부가

- V: 주식의 본질적 가치 (관찰할 수 없음)

- 부록 (10): 각 연도 및 각 산업별로 추정

- 부록 (11): 미스프라이싱 변수를 계산하는 데 사용

- 미스프라이싱 변수: 산업 수준 및 기업 수준에서 존재

- 과대평가된 인수 기업을 식별하기 위해 사용됨

3. 주식 과대평가로 인해 동기 부여된 인수 식별

- 질문: 표 2의 주요 결과를 설명하시오.

먼저 가설을 설명하고, 어떤 정보가 제시되었는지, 가설이 지지되는지, 추가적인 발견 순으로 설명하시오.

3. 주식 과대평가로 인해 동기 부여된 인수 식별

3. 주식 과대평가로 인해 동기 부여된 인수 식별

- 주의사항과 분석 설계:

- 주식 대가형 인수 1,319건 중 404건은 인수 기업이 대상 기업보다 과대평가 정도가 크지 않으며, 절대 수준에서도 과대평가되지 않음 (ln(M/V)가 음수): NOV 인수

- 본 연구에서는, 인수 기업이 발표 42일 전 시점에서 절대 수준에서 과대평가되고, 대상 기업보다 과대평가 수준이 높은 인수 건에 초점을 맞춤

- 또한, 이러한 기준을 충족하는 샘플 중 과대평가의 상대 수준이 하위 1분위에 속하는 인수를 샘플에서 제외함

- 주식 대가형 인수 425건이 과대평가를 동기로 하는 거래로 정의됨: OV 인수

4. 과대평가된 인수 기업은 과도하게 지불하는가?

- 주식 대가 인수의 가치 효과:

- 대상 기업에 비해 더 과대평가된 경우, 인수 기업에게 유리함

- 그러나, 프리미엄이 인수 기업의 부를 감소시킬 수 있음:

위의 이점은 인수 기업이 프리미엄을 과도하게 지불할 경우 사라짐

- 프리미엄의 척도 (AP):

- AP1: 발표 42일 전 (AD -42)부터 완료일까지의 대상 기업의 누적 이상 수익률 (CAR)

- AP2: 𝐴𝑃₂ = [ 주식교환비율 / { 𝑃 ( 𝑇𝑎𝑟𝑔𝑒𝑡,𝐴𝐷−42 ) / 𝑃 ( 𝐴𝑐𝑞𝑢𝑖𝑟𝑒𝑟, 𝐴𝐷−42 ) } ] − 1

- 주식 교환 비율: 대상 기업의 주식 1주를 얻기 위해 제공하는 인수 기업의 주식 수

4. 과대평가된 인수 기업은 과도하게 지불하는가?

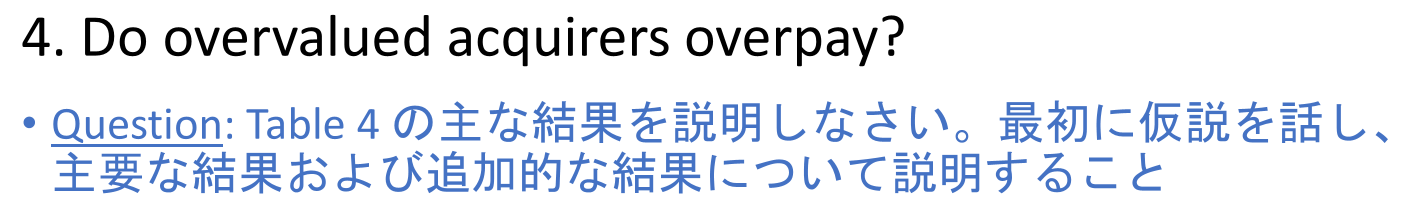

- 질문: 표 4의 주요 결과를 설명하시오. 먼저 가설을 설명하고, 주요 결과 및 추가 결과에 대해 설명하시오.

4. 과대평가된 인수 기업은 과도하게 지불하는가?

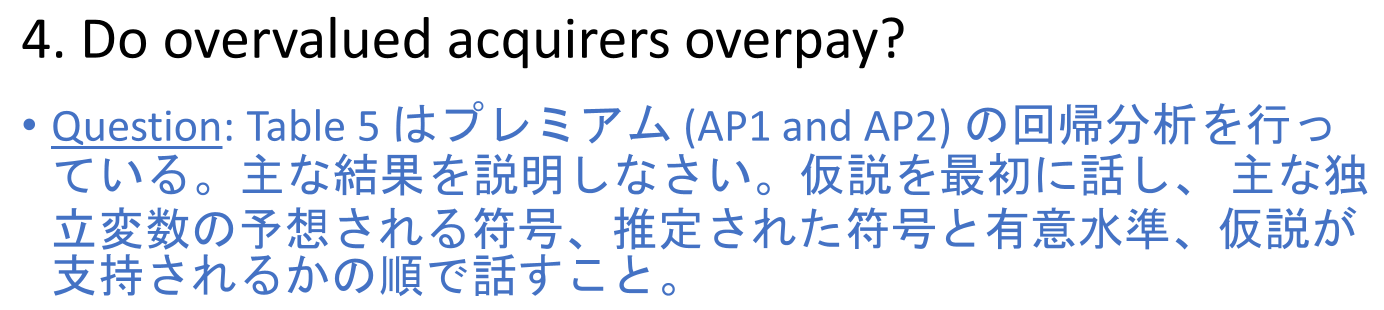

- 질문: 표 5는 프리미엄 (AP1 및 AP2)의 회귀 분석을 수행하고 있다. 주요 결과를 설명하시오. 가설을 먼저 설명하고, 주요 독립 변수의 예상 부호, 추정된 부호와 유의 수준, 가설이 지지되는지 여부의 순으로 설명하시오.

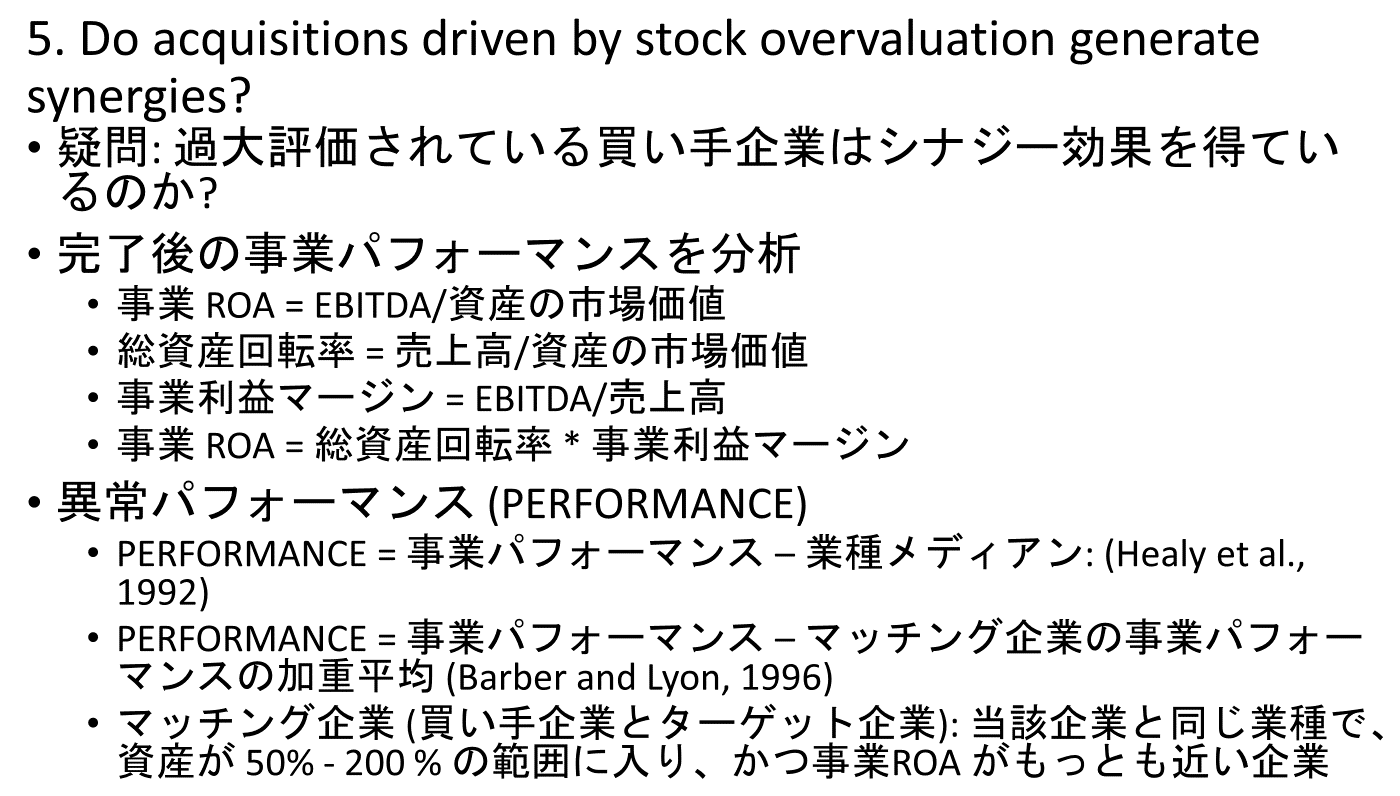

5. 주식 과대평가로 인한 인수가 시너지 효과를 창출하는가?

- 의문: 과대평가된 인수 기업은 시너지 효과를 얻고 있는가?

- 완료 후의 사업 성과 분석:

- 사업 ROA = EBITDA / 자산의 시장 가치

- 총자산 회전율 = 매출액 / 자산의 시장 가치

- 사업 이익 마진 = EBITDA / 매출액

- 사업 ROA = 총자산 회전율 * 사업 이익 마진

- 이상 성과 (PERFORMANCE):

- PERFORMANCE = 사업 성과 – 산업 중앙값 (Healy et al., 1992)

- PERFORMANCE = 사업 성과 – 매칭 기업의 사업 성과의 가중 평균 (Barber and Lyon, 1996)

- 매칭 기업 (인수 기업과 대상 기업): 해당 기업과 같은 산업에 속하며, 자산이 50% - 200% 범위에 들어가고, 사업 ROA가 가장 가까운 기업

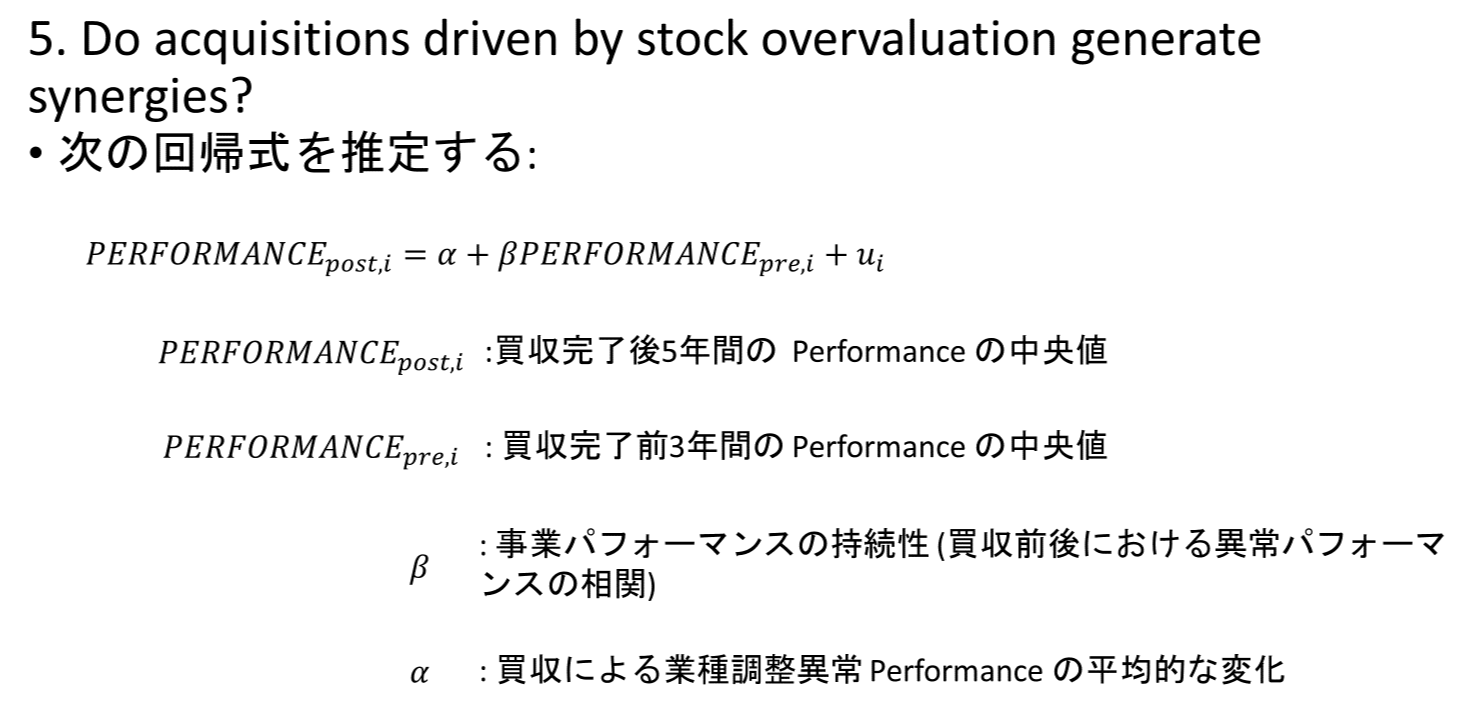

5. 주식 과대평가로 인한 인수가 시너지 효과를 창출하는가?

- 다음 회귀식을 추정하시오:

𝑃𝐸𝑅𝐹𝑂𝑅𝑀𝐴𝑁𝐶𝐸 ( 𝑝𝑜𝑠𝑡 , 𝑖 ) = 𝛼 + 𝛽 𝑃𝐸𝑅𝐹𝑂𝑅𝑀𝐴𝑁𝐶𝐸 ( 𝑝𝑟𝑒 , 𝑖 ) + 𝑢𝑖

𝑃𝐸𝑅𝐹𝑂𝑅𝑀𝐴𝑁𝐶𝐸 ( 𝑝𝑜𝑠𝑡,𝑖 ) : 매수완료후 5년간의 Performance 의 중앙값

𝑃𝐸𝑅𝐹𝑂𝑅𝑀𝐴𝑁𝐶𝐸 ( 𝑝𝑟𝑒, 𝑖 ) : 매수완료전 3년간의 Performance 의 중앙값

𝛽 : 사업 성과의 지속성 (인수 전후의 이상 성과의 상관관계)

𝛼 : 인수로 인한 산업 조정 이상 성과의 평균적인 변화

4. 과대평가된 인수 기업은 과도하게 지불하는가?

- 질문: 표 6의 주요 결과를 설명하시오.

6. 과대평가된 인수 기업이 주식 인수를 추구하지 않았다면?

- 질문: 표 7에 제시된 변수와 주요 결과를 설명하시오 (마지막 3열은 설명하지 않아도 됨).

6. 과대평가된 인수 기업이 주식 인수를 추구하지 않았다면?

- 질문: 실증 결과에 근거하여, 과대평가를 동기로 하는 인수가 장기적으로 주주 가치를 저하시킬 수 있는 잠재적 이유 3가지를 설명하시오.

6. 과대평가된 인수 기업이 주식 인수를 추구하지 않았다면?

- 질문: 표 8의 주요 결과를 설명하시오. 먼저 가설을 설명하고, 결과와 가설이 지지되는지의 순으로 설명하시오.

- BCF 지수: 기업이 채택한 인수 방어책의 수를 나타냄.

BCF 지수가 높을수록 경영자가 적대적(동의 없는) 인수의 위협에서 해방되기 때문에, 에이전시 문제가 심각해질 가능성이 높음.

- BCF 지수: 기업이 채택한 인수 방어책의 수를 나타냄.

반응형

'WBS - 2024 Spring > 기업재무 거버넌스' 카테고리의 다른 글

| (기업재무 #8) 단기 이벤트 스터디 | 장기 주식 수익률 분석 | 단일 요인 모델 | 3요인 모델 | 4요인 모델 (0) | 2024.06.14 |

|---|---|

| (기업재무 #7) 투자와 현금흐름 | 제약기업의 투자에 관한 실증 논문 (0) | 2024.06.06 |

| (기업재무 #6) 에이전시 이론과 경영자 보상 | 경영자 보상에 관한 실증 논문 (0) | 2024.05.31 |

| (기업재무 #5) 이사회에 관한 전통적인 견해 | 이사회에 관한 실증 논문 (0) | 2024.05.24 |

| (기업재무 #4) 배당의 대리인 이론 | 배당에 관한 실증 연구 논문 읽기 (0) | 2024.05.14 |

| (기업재무 #3) 자본 구성의 트레이드오프 이론 | 자본 구성 선택에 대한 실증 연구 (0) | 2024.04.25 |

| (기업재무 #2) 실증 분석의 기초: 회귀 분석 (0) | 2024.04.18 |

| (기업재무 #1) 오리엔테이션과 실증 분석의 구성 (0) | 2024.04.12 |